明確になりつつある日本の景気減速!

日本の景気後退が更に鮮明になりつつある経済指標が、5月の中旬にかけて相次いで発表されました。

政府は今年10月に消費税を8%から10%に引き上げると説明を繰り返していますが、好景気が維持されていると主張する政府見解は本当に正しいのか、ここで再度立ち止まって考察してみようと思います。

景気先行指数

5月13日に発表された3月景気先行指数によると、先行指数96.3、一致指数99.6とのことでした。一致指数は前回104.6から大きく悪化し、景気の分かれ目である100を下回る結果となり、そして景気動向指数による機械的な基調判断が「悪化」へ判断基準が転じました。

景気の判断には、「改善」、「足踏み」、「局面変化」、「悪化」そして「下げ止まり」の5段階に分類されます。「悪化」とは、景気後退の可能性が高いと定義されます。今年1~2月期は「下方への変化局面」との表現であり、明確に景気悪化についての言及はありませんでした。

この定義により、政府は景気回復が続いているとの判断を変えるのかに注目が集まります。今月24日発表の月例報告で、政府は公式の景気認識を示すことになります。

米中貿易摩擦

一つの景気後退をうかがわせる経済指標を取り上げてみます。下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は日本の機械工具受注(機械受注とは異なり、より末端の工場の受注状態を検証できる。)の2014年から直近までの推移を示しています。

これを見ると2016年から2017年の期間は好景気の受注状態を示していると言えますが、2017年後半からは急激に受注が減っていることが明白です。

2018年前半には50%を示しているものの、2018年末にはゼロ成長にまで下落し、今年に入ってからは直近では-33.4%まで受注減を示しています。末端の中小町工場では景気が悪いとの判断であり、原因はやはり米中貿易摩擦の影響が出ているのではと推測します。

米中貿易摩擦は去年の秋口から始まりまり、米中双方が関税を引き上げる政策をとりました。ハイテク製品、製造業製品の中には、日本での部品供給に頼っている、つまりグローバルなサプライチェーンに頼っている経済構造があるのではと思います。

中国の工場の判断で米国との受注減予想がでれば、たちどころに中小日本企業への部品発注を控える行動に移るでしょう。米中貿易摩擦は現段階では打開の目途はたっていません。従って経営者マインドはどうしても悲観的になってしまうという傾向が、下記グラフの機械工具受注に明確に表れていると言えます。

2015年~2016年のボトムである-20%~-30%の域を既に下回っていることから、相当に悲観的な見方にならざるを得ないのではと思います。

これは前段で説明した、景気判断が「悪化」に一段と景気の判断を後退させた要因であることを証明しているように感じ、中小企業の間では相当に景気が悪いと推測します。

第1四半期GDPの検証

それでは5月20日に発表された第1四半期GDP(国内総生産)を検証してみましょう。

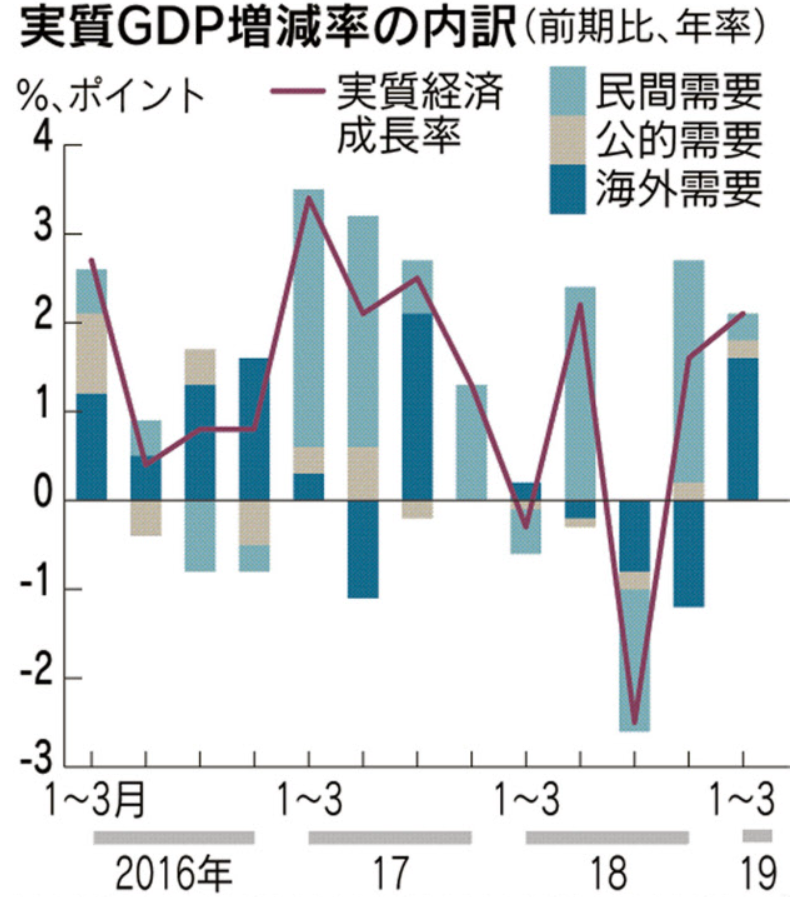

下記のグラフ(出所:日経新聞)は2016年から直近の数字と中身の推移を示しています。第1四半期GDP:2.1%(実質、年率)と発表され、市場予想の-0.2%と比較すると一見良い数字のように見えてしまいます。

しかし、中身を検証すると景気後退をうかがわせる内容と言えます。

貿易部門の内容が悪く、輸出-2.4%、輸入-4.6%(前期比ベース)と共にマイナスとなっています。物品の輸出、輸入がマイナスとは、共に取引減であり、貿易額縮小の要因でもあることから景気後退は明白と推測します。

純輸出(輸出から輸入を差し引くつまり(-2.4%-(-4.6%)=2.2%))がプラスとなりこれは計算上成長率を押し上げます。

グラフ上では今年第1四半期部分の青い海外需要棒線部分が異常に伸びていることが示されていますが、このことがエコノミストの計算違いでありGDPを計算上のプラスにしてしまう結果となっています。

また輸入の現状は内需の陰りを示しています。

そして、個人消費-0.1%、設備投資-0.3%(共に前期比ベース)と、消費マインドや企業の投資マインドは極めて低いと言えます。消費者のマインドが低いということは、一部富裕層を除き、財布の紐が固く積極的にお金を使う雰囲気ではないように思います。

ゴールデンウイーク中も家で過ごす人が多いとの調査結果は消費マインドが低下していることを証明していますが、海外旅行者が過去最大であったことからは日本社会は中間層の二極化が進んでいると言えます。

グラフの薄青の民間需要の棒線が前期と比べると大幅に短くなっていることが分かります。そして現在の米中貿易摩擦が佳境に進んでいる現状から、企業経営者は設備投資を進める現状ではなく、むしろ内部留保を増やすべきとの判断に向かうのではないかと思います。

それを補っているのが公共投資であり、公共投資1.5%前期比ベースと、GDPの項目の中では一番高い数字であります。やはり景気後退局面では、政府主導で公共投資を増やすべきであるとの議論が出てくる素地があります。

今回のGDPの数字は一見良さそうに見えるものの、中身は非常に貧しく、数字のマジックによるプラス成長でしょう。外需部分を単純に除くと-0.1%(2.1%-2.2%(純輸出)=-0.1%)となり、実質マイナス成長の景気後退を示しているGDPと解釈しても良いのではないかと思います。

日本銀行の金融政策

日本銀行の金融政策の見解に少し触れてみます。

4月の金融政策決定会合ではフォワードガイダンスとして、「日本銀行は、海外経済の動向と消費税率引き上げの影響を含めた経済・物価の不確実性を踏まえ、当分の間、少なくとも2020年春ごろまで現在のきわめて低い長短金利の水準を維持することを想定している。」と、景気後退局面に対して布石を打っています。

10年国債をゼロ金利近辺に安定させ、流動性を年間約80兆円を目途に供給し弾力的に購入するとしており、景気後退期には十分流動性を供給することは日銀の使命と言えます。

このように論議を進めてくると、トランプ大統領が仕掛けた米中貿易摩擦の影響が今後徐々に出てくるのではないかと、政府と日銀が共に想定しているように思います。

今後のスケジュールの注目点として、7月初旬発表の日銀短観、同じく7月後半予定の参議院選挙があります。場合によっては衆参ダブル選挙の観測もあるようです。10月消費税引き上げが正当化されるかどうか、この結果が重要であると思います。

6月開催のG20大阪サミットでは、トランプ大統領と習近平主席の首脳会談が予定されています。米中貿易摩擦の解決の糸口につながるかどうか、ひいては世界経済が今後どのように展開していくかどうかの正念場を迎えます。

まとめ

米中貿易摩擦の解決によって、日本経済が楽観的かそれとも悲観的な方向に行くのかが日本の金融市場では注目され、日本株式市場もこれに連動するでしょう。覇権争いが根本に絡んでいるようで、容易に解決する方向には向かわずに長期化する可能性があると言えます。

従って、投資家は株式投資に対しては慎重姿勢で立ち向かうことになります。皆さんも慎重姿勢で向かいましょう。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。