疑心暗鬼の世界経済減速!

IMF(国際通貨基金)が今月世界経済見通しを発表しました。世界全体の景気減速が次第に明確になりつつある、そんな発表です。

日本を取り巻く世界経済の現状

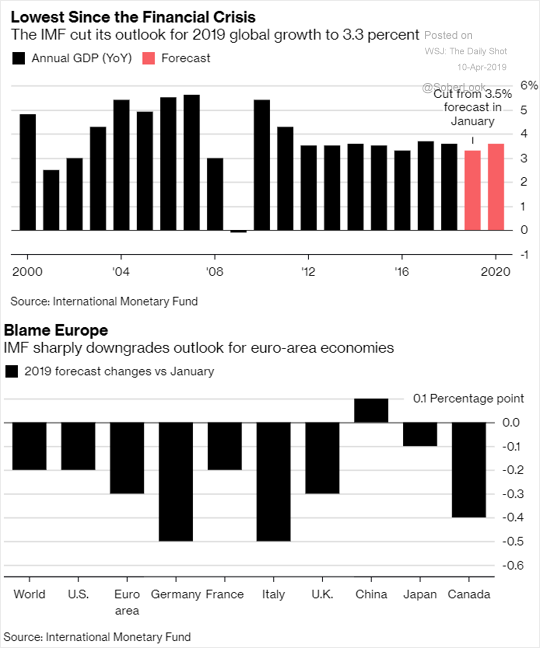

世界全体で今年の成長予想率3.3%と前回1月見通しより0.2%引き下げました。下記のグラフ(出所:ウォール・ストリート・ジャーナル紙)を参照ください。上方グラフでは、2000年からの成長率の推移を示しています。2009年の大幅下落はリーマンショックの影響ですが、その要因を除くとプラス成長が今世紀に入って続いていると理解できます。

赤線部分が今年と来年の予想となります。2007年、2008年からは世界経済は減速気味。そして来年には3.6%と再び成長を始めるとの予想となっています。2008年から景気減速見通しとなっているのは、皆さんもご承知の通り、米中貿易摩擦懸念が大きいです。

中国は今では世界第二位の経済大国にまで成長しており、中国製造2025を目標に掲げる習近平国家主席のもと着々と世界進出を掲げ、特にハイテク分野で米国を追い抜かす勢いを感じます。

安全保障上の問題を前面に掲げ、中国通信企業の製品購入を控えるように、日本をはじめとした同盟国に求め包囲網を固めています。米国は中国に対して、中国からの輸品2,500億ドル(約28兆円)分に最大25%の追加関税を課しており、その効果が出始めているとの観測があります。

中国のハイテク製品は、世界中のサプライチェーン(供給網)を巻き込んでおり、その影響が今後世界経済に影響を与える懸念があります。日本は、中国ハイテク製品の部品供給源となっていますので、その意味では日本への影響も心配されます。

グラフから見る今後の予想曲線

下方のグラフでは、主要国の経済見通しを示しています。今年の中国の経済見通しは6.3%と意外にも1月時点から上方修正となっています。今週発表の中国第1四半期GDP(国内成長率)6.4%と、米中貿易摩擦の結果、経済成長率減速懸念は表面上払しょくしているように見えます。

輸出の伸びが18年通年(9.9%)からは大きく減速しましたが、去年秋からの中国政府による減税、インフラ投資、金融緩和といった景気テコ入れが功を奏しているのではと思われます。

また対外的には、「一帯一路」の経済政策強化で、米国の経済が鉢合わせしない欧州、南アジア、アフリカへの政治経済の影響力強化が目立ち、こちらの方向を目指そうとの意図が見え隠れします。

日本の今年の経済見通しは1.0%と1月時点から0.1%下方修正となっています。直近では今年10月に消費税10%へ引き上げが予想され、このことが日本の景況感の見通しをどうしても悲観的なものにしてしまうのではないかと思います。

欧州に目を転ずると、ユーロ圏経済見通し今年は1.3%と1月時点から0.3%と大幅に下方修正しています。英国も同様に0.3%下方修正の1.2%と悲観的見通しです。来年の経済見通しを見ても、欧州では0.2%下方修正して、ユーロ圏1.5%、英国1.4%と悲観的なようです。

ECB(欧州中央銀行)は今年に入り、昨年は政策金利を今年の夏ごろまでは引き上げないと明言していたのですが、それを今年は、年内は引き上げない見通し、そして量的緩和政策の復活を明言しています。

今年に入ってから、ユーロ圏の経済成長の悲観的材料が目立ってきています。今週発表されたユーロ圏4月製造業PMI:47.8と景気の分かれ目50を下回っています。グラフで見る通り、独、仏、イタリアそして英国の景気減速が目立ちます。

”アメリカ・ファースト”の行方は?

そして米国ではどのように動いているのでしょうか。筆者は、米国の経済見通しは2.3%1月時点よりも0.2%下方修正されているものの、予想よりも高い数字であることから、むしろ楽観視しても良いのではと思い始めています。

2%以上の高い経済成長率は中国の6.3%に次ぎます。最近の米国で発表される経済指標でも、意外と良い数字の連発と言えます。今月に入り、米3月失業率3.8%、非農業部門雇用者数19.6万人増、消費者物価指数1.9%前年比、小売り売上高1.6%前年比とどれも良いものです。

これに対して、FRB(米連邦準備理事会)は、どのような態勢で臨んでいるのでしょうか?最近のFOMC(米連邦公開市場委員会)では、金融政策について辛抱強く判断を急がない方針で行くようです。

年初は年後半にも利上げが実施されるという観測が強かったのですが、その後の景気悪化観測、それにつれて金利が下落方向に向かったことから、年内利下げ観測まで出てくる市場環境でした。

それに輪をかけたのがトランプ大統領のFRBへの政治介入で、トランプ大統領は、0.50%利下げをすべきだと主張しています。そして空席のFRBメンバーにはトランプ大統領の意向を強く反映させる人物を指名する意向のようです。

FRBがトランプ大統領の影響を受けた政策変更をするのかにも注目でしょう。過去にはジョンソン大統領時代、レーガン大統領時代にも同じような事象があったようです。筆者は、金融政策に政治の関与はあってならないとの立場です。金融の総元締めは政治の影響を受けてはならないのが原則です。

気になるチャート予測 筆者は

ここまでを簡単に振り返ると、世界経済に減速感が強まる中、

①米国は比較的良い経済状態にある。

②中国は米中貿易摩擦にも関わらず、良い経済状態を維持している。

③欧州特にユーロ圏の景気減速が鮮明である。

④日本は消費税引き上げというマイナス要因が秋に控えている。

というような流れが見えてきます。

筆者はドルの金利の流れを見ることにいつもヒントを得て、シナリオを構築する癖があります。下記グラフは米10年債の過去3年の利回りの推移を示しています。利回り低下が3.00%を超えた2018年から始まり、そして現在は2.60%前後に位置します。

今年3月下旬に一時期2.40%を下回る時期があり、Brexit(英国のEU離脱)という問題に焦点が当てられた時期でした。FRBの利下げ観測が台頭し、リスク回避志向がマックスに達した時期でした。

景気と金利にはサイクル(循環論)があります。現在は米経済指標が良いことから、金利上昇局面に入っているのではないかと思います。10年債利回りが2.75%を超えて、3.00%に向かうと、市場はやはり利下げはないとのコンセンサスに向かうのではと推測されます。これには米中貿易交渉の行方が大きく関わってくるのではないかと思います。

まとめ

株式市場は6か月先の景気を予想して動くと言われています。その意味では、米株式市場はダウ平均で26,000ドルを超えており、米中通商交渉を楽観視する姿勢、来年は大統領選挙ということで、トランプ大統領が再選を目指し、経済には最善の策で臨むのではとの思惑が働きます。

FRBにも今後も利下げ圧力をかけ続ける動きではないかと推測します。結果として、大きな景気後退局面することはなく、程よい温度の経済状態が続くのではと思います。景気後退が再び始まるのではと囁かれる局面では、米10年債チャートとダウ平均株価のチャートを遠くから眺めて判断することをお勧めします。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。