財務諸表(決算書)の基礎知識

camera_alt

(写真= namtipStudio/Shutterstock)

camera_alt

(写真= namtipStudio/Shutterstock)

財務諸表(決算書)とは

財務諸表(決算書)とは、企業の財政状態及び経営成績を利害関係者に報告するために作成される報告書のことをいい、企業が儲かっているのかどうか、どれだけの借金をしているのか、株主が投資した資金をどのように運用しているのかがわかります。

財務諸表は貸借対照表、損益計算書、キャッシュフロー計算書、株主資本等変動計算書等により下記の図のように構成されています。

貸借対照表(B/S)

貸借対照表とは、一定時点における企業の財政状態を表す一覧表のことです。企業の「資産」、「負債」、「純資産」を対照表示することによって、企業の財政状態を明らかにする報告書であり、それらを分析することで、企業の安定性や流動性を判断することができます。

資産、負債、純資産の関係を、A社の貸借対照表を使って考えてみます。A社は1000万円の資産を持っているとします。銀行などからの借金で700万円、株主から預かったお金で300万円分を工面している場合、貸借対照表は図のようになります。

よく耳にする財務用語のひとつに「自己資本比率」があります。資産の元手がどれだけ株主から預かったお金で賄われたかを示します。A社の場合、自己資本比率は30%になります。

純資産は負債と違い、返済義務がないため、一般的には自己資本比率が高いほど財務が健全と言えます。

損益計算書(P/L)

損益計算書は、企業の一定期間のもうけと経費を管理するものであり、経営成績を把握するために活用されます。家計簿やおこづかい帳が複雑になったようなものと考えてもよいでしょう。損益計算書が複雑だと感じるポイントは利益が5つに分かれているためです。

1) 売上総利益

売上-売上原価=売上総利益

2) 営業利益

売上総利益-販売及び一般管理費=営業利益

3) 経常利益

営業利益+営業外収益-営業外費用

4) 税引前当期純利益

経常利益+特別利益-特別損失

5) 当期純利益

税引前当期純利益(+法人税等調整額)-法人税・住民税及び事業税

キャッシュフロー計算書

企業財務や会計の世界では、収支があっているのに資金が足りなくなったり、極端な場合には、利益が出ているのに倒産してしまうような企業もあります。なぜこのようなことが起こるのでしょう。それは、一般的に利益と現金の出入りのタイミングが異なることが多いからです。すでに売上高や利益の計上を終えていても、代金の回収が数か月も先になることは珍しくなく、売上金を回収する前に仕入れ代や従業員の給与の支払期限が来れば、資金繰りの面では持ち出しになってしまいます。

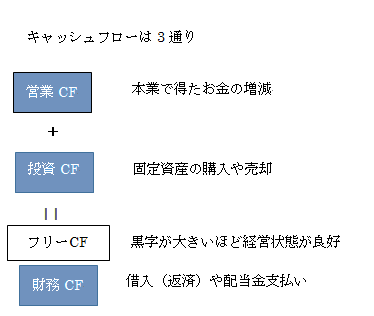

こうした資金の出入りをまとめたものがキャッシュフロー計算書といいます。キャッシュフロー計算書は営業・投資・財務の3つの活動に区分して構成されます。

1)営業キャッシュフロー

仕入れや販売など、日々の営業活動に伴う現金の出入りを示します。製品を売った代金を回収すると、営業キャッシュフローのプラス要因になります。原材料の仕入れ代金や従業員の給与の支払いはマイナス要因です。

2) 投資キャッシュフロー

企業活動に必要な生産設備や土地など、固定資産に関係するお金の出入りを示します。企業は成長を目指して設備投資や企業買収で資産規模を大きくしようと考えるので、成長過程の企業は投資キャッシュフローが赤字になることが多いです。一方で、工場売却などで資産規模を縮小した企業の投資キャッシュフローは黒字になります。

3) 財務キャッシュフロー

お金を借りたり返したりといった財務的な活動による資金の出入りを示します。経営状態のいい企業はフリーキャッシュフローの黒字を借金返済や、配当などの株主還元に充てるので、財務キャッシュフローが赤字になりやすく、一方で、手元資金で賄いきれない大きなM&A(合併・吸収)や設備投資をすると、財務キャッシュフローが黒字になることが多いです。

終わりに

上場企業のホームページでは、財務諸表が公開されています。これらの説明を参考に、実際に財務諸表を見てみてはいかがでしょうか。

南青山リーダーズ株式会社 編集部