税制改正で所得1,000万円以上は配偶者控除なし

camera_alt

(写真=ESB Professional/Shutterstock.com)

camera_alt

(写真=ESB Professional/Shutterstock.com)

平成29年度税制改正大綱(平成29年12月22日 閣議決定)により、合計所得金額が1,000万円を超える納税者については配偶者控除の適用がなくなる事になった。

当該改正は平成30年分以後の所得税について適用となる。

配偶者控除・配偶者特別控除の見直しの趣旨

平成29年度税制改正大綱 自由民主党•公明党 平成28年12月8日によると、

「一億総活躍社会」を実現し、日本全体の成長力を底上げしていくためには、「働き方改革」と「イノベーション」が両輪となる。多様な働き方が可能となるよう、社会の発想や制度を大きく転換することが求められている。税制においては、経済社会の構造変化を踏まえた個人所得課税改革の第一弾として、就業調整を意識しなくて済む仕組みを構築する観点から、配偶者控除・配偶者特別控除の見直しを行う。(中略)

同時に、配偶者控除・配偶者特別控除について、担税力の調整の必要性の観点から、これらの控除が適用される納税者本人の合計所得金額に所得制限を設けることとし、国・地方を通じた税収中立を確保する。

すなわち、就業調整を意識しなくて済む働き方を後押しするために、配偶者特別控除の対象となる配偶者の所得の金額を引き上げるのと同時に、担税力の調整のため所得制限を設けたという事になる。

配偶者控除

現状配偶者控除とは、納税者に所得税法上の控除対象配偶者がいる場合、配偶者の所得が年38万円以下(給与収入年103万円以下)の時、納税者の所得税の算定にあたり年38万円の所得控除が受けられるというもの。

所得税法上の控除対象配偶者とは、所得税の申告対象年の12月31日の現況で、次の4つの要件の全てに当てはまる人となる。

1. 民法の規定による配偶者であること(内縁関係の人は該当しません)

2. 納税者と生計を一にしている事

3. 年間の合計所得金額が38万円以下であること(上述)

4. 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けてないこと又は白色申告者の事業専従者でないこと。(納税者の経営する事業に従事して給与を得ていないということ)

しかし、配偶者の所得が年38万円を少しでも超えた途端に、配偶者控除がなくなり、世帯の手取り収入が減ってしまう逆転を調整するために設けられたのが、配偶者特別控除である。

平成29年度税制改正

平成29年度税制改正の詳細をみてみる。

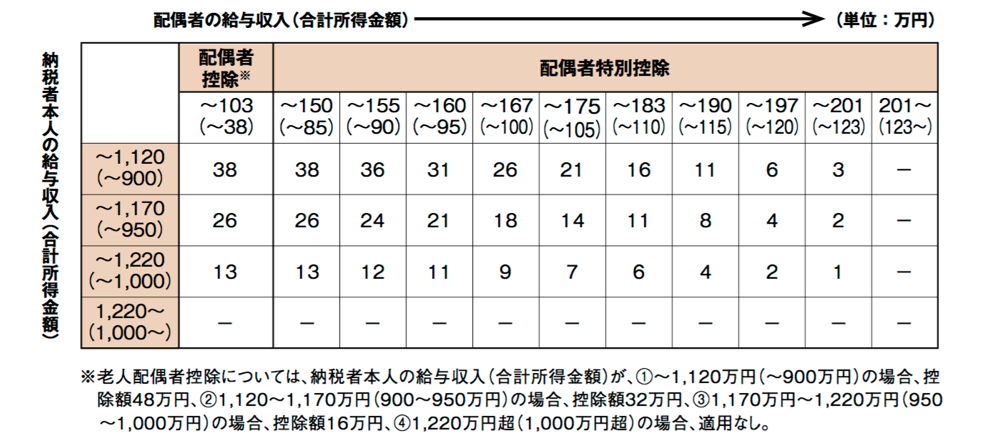

図1のように、納税者本人の給与収入が1,120万円(合計所得金額が900万円)以下の場合、所得控除額38万円の対象となる配偶者の給与収入の上限が、現行の103万円から150万円に引き上がった。

現行配偶者特別控除は、配偶者の所得が年38万円超76万円未満(給与収入年103万円超141万円未満)の間で、逓減してゆく設計になっており、その形を保持したままスライドさせたことになる。

配偶者特別控除について納税者の収入制限が設けられており、合計所得金額が1,000万円(給与収入年1,220万円)を超える場合は配偶者特別控除の適用がないのは改正後も同様であるが、今改正では、さらに、配偶者控除にも所得制限を導入し、合計所得金額が1,000万円(給与収入年1,220万円)を超える場合は配偶者控除も適用がなくなるのである。

従って、所得1,000万円を超える納税者は、所得税の計算で配偶者に関わる人的控除がなくなる事になった。

図2の一番下の行がこれにあたる。

(図2 財務省「平成29年度税制改正(案)のポイント」(平成29年2月発行)1個人所得課税・資産課税

(図2 財務省「平成29年度税制改正(案)のポイント」(平成29年2月発行)1個人所得課税・資産課税

さらに、合計所得金額900万円超から1,000万円以下(給与収入1,120万円超から1,220万円以下)の納税者その所得に応じて配偶者控除・配偶者特別控除が段階的に逓減してゆく設計となった。

影響について

合計所得1,000万円超が配偶者控除も受けられなくなる事でのインパクトは、所得控除の金額である38万円に所得税率を乗じると大まかに把握できる(地方税についても改正があるが割愛)。

合計所得1,000万円超の所得税率は33〜45%になるため約12万5,000円〜約17万円増となる。

● 今改正で就業調整の解消は進むのか

現行法上でも、所得税に関しては専業主婦世帯よりも共働き世帯の方が、同じ世帯収入であれば所得税の総額は抑えられるにも関わらず,配偶者控除が専業主婦世帯を優遇しているとの認識が広く浸透している。

合計所得金額900万円以下(給与収入1,120万円以下)の配偶者で、これまでに合計所得金額38万円(給与収入103万円)に就業調整していた人が、合計所得金額85万円(給与収入150万円)まで増やすインセンティブになるのか。

所得税上の扶養概念の他に、社会保険における扶養概念、その他、企業からの家族手当の基準等により、単純には就業調整が解消されるとは考えにくい。

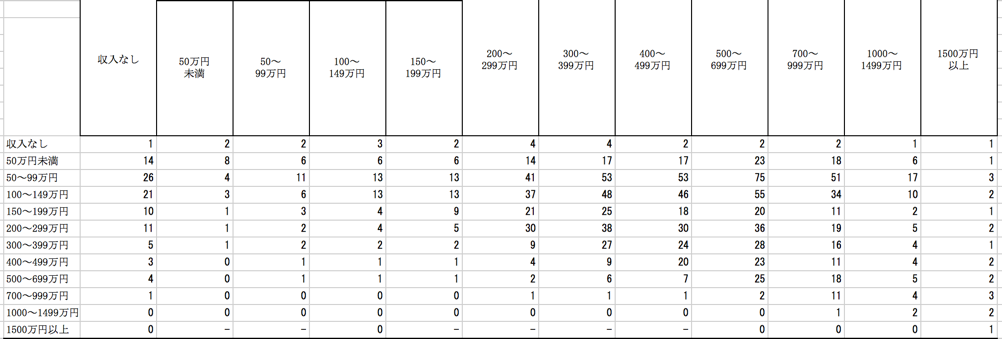

総務省の労働力調査(詳細集計)の「就業構造基本調査」の統計表 からも、妻の収入で最も多いのは50万円から99万円である。一方、妻の収入なしの世帯で最も多いのは、夫の仕事からの収入が200万円から399万円の世帯であり、1,000万円以上の世帯ではないのである。

(表1 妻の年齢階級,妻及び夫の就業状態・農林業・非農林業・従業上の地位・月末1週間の就業時間・就業希望の有無・仕事からの収入(年間)・夫の求職理由,世帯の家族類型別夫婦のいる世帯数(世帯の家族類型4区分)より作成)

まとめ

いずれにしても、所得1,000万円以上への税負担が増加するので、その他の税対策なども駆使して防衛してゆくことが必要になってくると思われる。