出遅れ気味の日本株は投資の好機会では?

日本経済の現在の景況感の動向、そして現在の国内投資環境はどのようであるかは、投資家の皆さんの関心事ではないかと思います。今回レポートでは、現状の景況感、日銀の金融政策、そして日本株の投資環境を検証したいと思います。前回レポートの日本記述部分と多少重複するかもしれません。

日本のGDPについて

更なる需要の押上げが期待される?

日本のGDP(国内総生産)は直近第3四半期0.2%成長にとどまりました。10月の消費税引き上げ前の耐久財に駆け込み需要があったこと、そして消費税引き上げを見越したキャッシュレス決済に伴った還元効果などがあったようです。

しかし今年第1四半期:2.1%、第2四半期:1.6%と比較すると見劣りのする数字といえます。

10月からの消費税引き上げで、消費者の前倒し需要がなくなり、第4四半期はマイナス成長となる可能性が高いのではと経済アナリストの予想です。頼りのインバウンド需要、つまり訪日外国人の国内での消費は、韓国からの訪日客が大きく落ち込んでいるものの、ラグビーワールドカップ開催需要が尾を引き、欧米からの観光客が引き続き増えることが予想されます。

また、来年の東京オリンピックを目指して、更なる需要の押上げが期待されています。一見すると、そんなに悲観する消費動向ではないかと筆者は思い描いています。

日本株価の今後の傾向

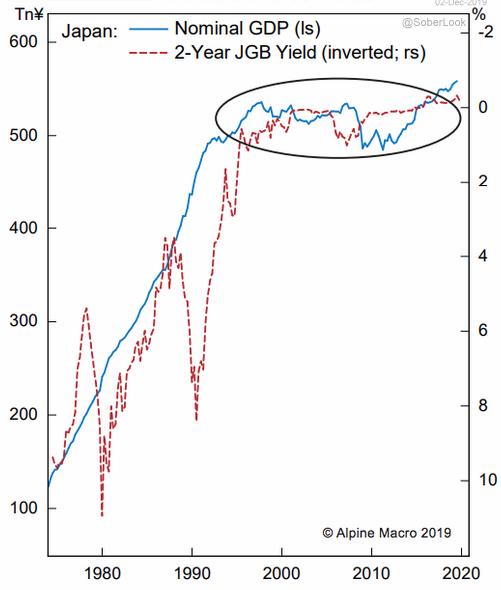

面白いチャートデータ(出所:ウォール・ストリート・ジャーナル紙)がありましたので紹介します。下記のグラフは、日本の名目(Nominal)GDP(青線)と2年日本国債の利回り(赤の点線)の関係を1980年代から今日に至るまでの示したものです。名目GDPの数字を見ると、おおよそ2000年までは、右肩上がりのチャートとなっており、GDPの数字が上昇していることが分かります。

そして2010年頃には、リーマンショックの影響からか、若干下押ししています。しかし2010年代にはコンスタントに名目GDPは上昇しており、現在は550兆円近辺に位置しています。

日本国債2年の利回りの推移を見ると、1980年代には10%をつける場面もあり、その後徐々に金利低下の動きを示しています。そして2000年に入るとゼロ金利に近づいています。

その後、ITバブル等があり、若干金利上昇の動きが見られましたが、現在はゼロ金利を保っています。

日本銀行が、景気後退を防ぐ目的から、長短金利でゼロ金利政策、イールドカーブコントロールを実施している効果が大きいといえます。年間約80兆円の国債購入を実施し、市場に流動性を供給する、つまり資金を放出し、じゃぶじゃぶの金融市場にしています。

このことで金融市場には、少なくともディフォルトが起きた場合などに迅速に対応できるという安心感があります。そのために投資家には投資機会に踏み切りたいという環境を醸成しているのではと考えています。

来年、再来年と日銀が現在の金融政策を継続するとなると、日本株価は今後、大きく右肩上がりのチャートを描くのではと、筆者は思い描いています。しかし、投資家の中には、1990年代の悪夢の株価大幅下落を経験されている方が多く、積極的に投資に踏み切れないという経験豊かな投資家も多いのではと推測します。

投資意欲が高い米国株式市場

海外の株式市場を見ると、米国株式市場は史上最高値を付けており、好調といえます。下記グラフは2014年からの米ダウ株価の推移を示しています。

2000年代のリーマンショックの影響を見事に克服し、2014年のおおよそ16,000ドル台から、浮き沈みがあるものの、見事な右肩上がりのチャートとなっています。2018年以降には2,000ドル以上の急落も見られますが、直ぐにこの穴を埋める特色があります。

現在、米中通商交渉が行方で一喜一憂する市場環境ではと思います。トランプ大統領は、最終的には来年の大統領選挙での再選が目的でしょう。そのためには株価を下げてはいけません。

従って金利をFRB(米連邦準備理事会)に圧力をかけて、低くする要求をしています。金利が低い限り、そしてダウ平均株価が高値で推移する限り、投資家の投資意欲は高いでしょう。中国との貿易摩擦にはある程度の着地点を見つける方向で、トランプ大統領は考えているのではと筆者は推測します。

そして来年11月の選挙までにはある程度の追加関税の軽減を図るのではと思います。それは米株の好調にもつながります。また米国投資家は国内市場ばかりでなく、海外の株式市場にも目を向けています。これは中国との妥協点を見出してからの金融市場環境を思い描いてのことではと思います。

その他の海外株式市場は

米国投資が海外に目を向けると、まずは欧州株式市場です。しかし英国のBrexit問題、ユーロ圏経済の低迷などで、積極的に投資できない環境にあります。

南北アメリカに目を転ずると、メキシコとの貿易で問題を抱えています。ブラジル、アルゼンチンはいつ何時不景気に陥るかわからない、ディフォルトの危険性がある経済状況、等があげられます。

唯一、カナダが信頼のおける経済状況ではないでしょうか。アジアに目を向けると、中国は米中通商交渉真っ盛りで、まだまだリスクが高い投資環境です。

東南アジア諸国は、中国製造業の受け皿として今元気のある経済社会構造にあり、そして見逃してはならないのが、我が日本国ではないかと思います。

日本の株式市場はどうなるか

大きな変動がある?

下記グラフは2014年から直近の日経平均の株価の推移を示しています。上記ダウ平均株価の推移と見比べてみてください。横の年数はダウ平均と同じ目盛にしています。これを見ると一目瞭然ではないかと思います。

日本の株式市場が出遅れています。日本と米国の株式市場の違いは何なのでしょうか?

確かにNY市場には中国を含めた世界中の資金が集まります。

米国は人口逓増の社会、常に新しい産業、技術が集約されており、ダイナミズムというものを感じます。日本はちょっと保守的な企業風土であり、そうしたダイナミズムというものは余り感じられません。

しかし、着実に後追いではあるものの、経営素養があり、しっかりとした経営戦略をしているのではと思います。そして日銀のじゃぶじゃぶの金融政策のおかげで、ディフォルトリスクは少ないです。

生産拠点を海外から国内に移す主要日本企業もちらほら出始めています。

海外投資家の日本株投資意欲も、これまでは売り越しにあったものが、ここに来て買い越しに転じているのは、中長期的に見て、日本株投資は意外と妙味があると見ているのではと推測します。

日経平均株価を見ていると、これから25,000円を超えて、30,000円方向に中長期的に向かうのではないかと推測します。そこに至る過程には、大きな浮き沈みがあるでしょう。

日本経済の再生、復活を期待

筆者は楽観的な日本株式市場がそこにあるのではと思います。日本株の出遅れ感、日銀の支援、日本企業の企業努力、オリンピック需要などがあげられます。

日本のバブル崩壊から30年近くなりますが、自信を失った日本経済の再生、復活を期待したいものですね。日本株もリスクを積極的にとっても良いのではとチャートは語っているように筆者には思えます。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。