リスク志向の金融市場

先月30日にFOMC(米連邦公開市場委員会)が開催され、政策金利(フェッド・ファンドレート(FF レート)の誘導目標を0.25%引き下げ、1.50~1.75%としました。また、3会合連続の合計0.75%の大幅な利下げを実施しました。

FOMC開催

政策金利の引き下げ

声明文では、前回まで記述されていた「景気拡大を維持するために適切に行動する。」との文言が削除されました。それに代わった文言は、「FFレートの目標を適切に評価する。」となり、当面経済のファンダメンタルズ、そして外部要因(中国との通商交渉)の成り行きを見る姿勢のようです。

パウエルFRB(米連邦準備理事会)議長は記者会見で補足説明し、「経済見通しの大幅な見直しを必要とする出来事が起これば、当然適切に対応する。」と語り、経済が急激に後退する局面があれば、利下げも選択肢にあると、市場に釘を刺しました。

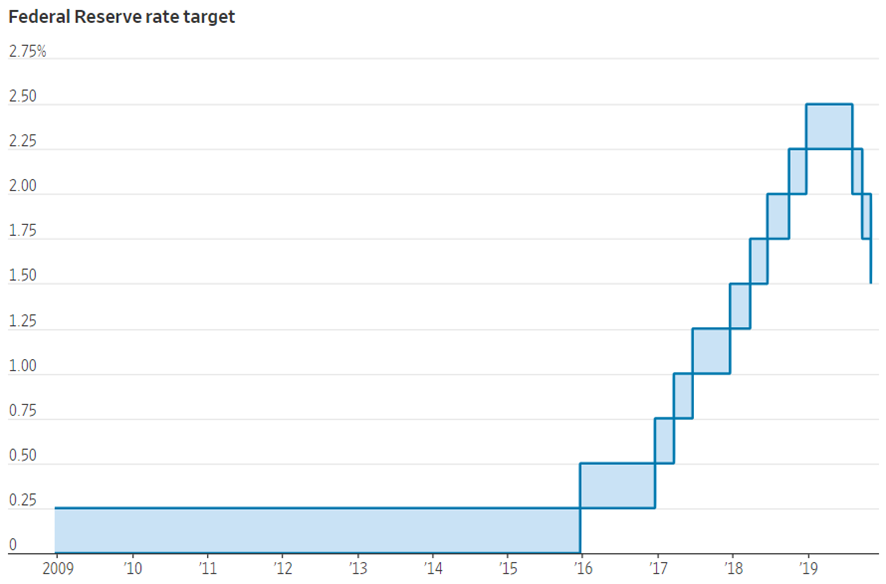

下記のグラフ(出所:ウォール・ストリート・ジャーナル紙)は、過去10年のFFレートの推移です。

図ではFFレートの誘導目標の上限と下限の両方を示しています。現在は2018年前半の水準にまで引き下げていることが分かります。筆者は金利先物(3ヶ月物)を追いかけています。

現在の水準からして、年内の利下げは行われなく、そしてあるとしても来年初夏の時期前後までは、利下げは実施されないのではと思います。(6月限:1.60%前後)金融市場では、当面利下げが行われないのではとの観測が強いとしています。

トランプ大統領とFRBの軋轢

しかし、大幅利下げに執念を示しているトランプ大統領は、利下げ発表直後のツイッターで、パウエル議長とFRBを痛烈に批判しています。

「ドイツや日本その他の国よりも低い金利水準にすべきだ。」とECB(欧州中央銀行)や日銀と同水準にすべきだと主張しています。そうしないと、為替、金利で米国の製造業中心に競争力を失い損害が出るとしています。

トランプ大統領は、1%以下のFFレートにすべきだと主張しているように思います。経済のファンダメンタルズを監視して、つまりFRBのインフレ目標(2%)を見ながら、利下げをするかどうかの判断をするのが、FRBの役目です。しかし、トランプ大統領は、米国との競争相手国との関係で、負けたくないとの思いが強すぎます。

米国のファンダメンタルズの動向には一見、気にする様子はないように思えます。これでは、一向にトランプ大統領とFRBの間の軋轢は、溶けそうにありません。今後も政治的にトランプ大統領の圧力はかかることになります。

米国のファンダメンタルズの現状

それでは米国のファンダメンタルズは現状どのように推移しているのか、検証してみます。

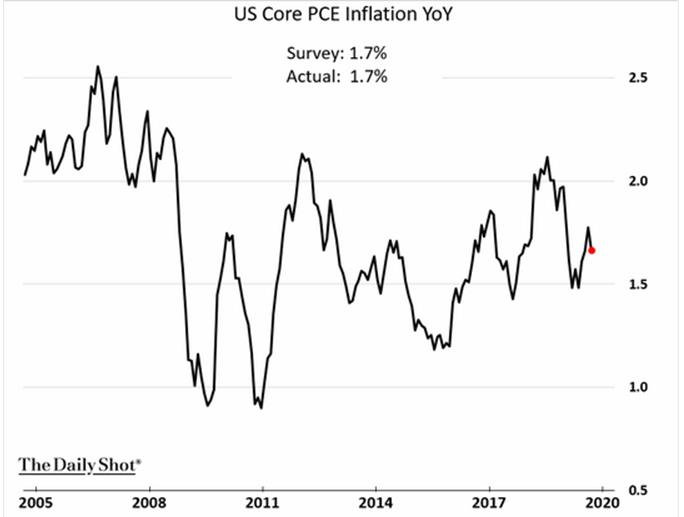

まずは、PCE(Personal Consumption Expenditure 個人消費支出)コアデフレーターを見てみましょう。この数字はFOMCの議論では非常に重視されており、インフレ目標と対比されています。直近9月の数字は1.7%です。FRBのインフレ目標2.0%と比べるとまだ低いと言えます。

しかし、チャート上では着実に上昇波動を辿っているように思います。9月消費者物価指数1.7%であり、こちらも数字もまだインフレ目標には達していません。来年上半期にも利下げが行われても不思議でないPCEと消費者物価指数と言えます。

利下げ打ち止め

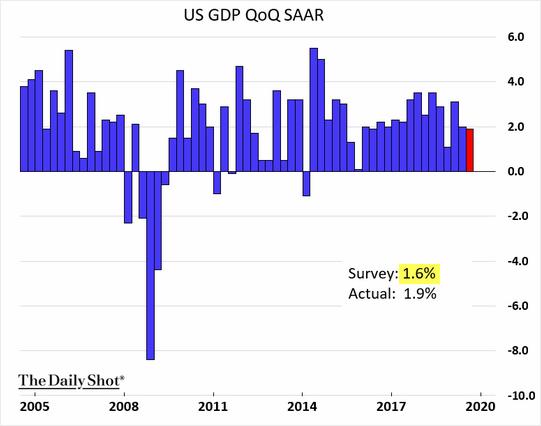

それでは米国全体の経済はどのように推移しているのか検証しましょう。下記のグラフ(出所:ウォール・ストリート・ジャーナル紙)はGDP(国内総生産)の2005年からの推移を示しています。数字は前期年率ベースです。今年第3四半期は1.9%と予想以上に良い数字となっています。遠目で見ると、2015年以降は概ね2.0%前後の良い数字となっています。

米中貿易摩擦の影響から、米国経済が悪化しているのではと観測されていたのですが、そのような懸念を払しょくする良い数字となっています。

インフレ指標とGDPの数字を見ると、FRBはやはり利下げは当面打ち止めとし、パウエル議長が記者会見でおっしゃるように、景気後退局面が今後見られる出来事があれば、実施する方向性が良いと筆者は思います。

やはり、来年初夏の時期までは様子見を決め込んでも良いのではと思います。これはトランプ大統領の思い描く競争的な金利水準からは乖離していると言えます。

金利水準の推移

利回り上昇の動きになる可能性

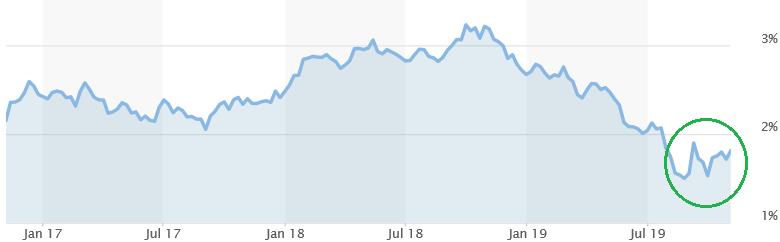

実際の金利水準はどのように推移しているのか検証しましょう。下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は、米国債10年利回りの2017年からの推移を示しています。

2017年には3%を超える10年債でした。しかしその後の世界的なリスク回避の流れ、米中貿易摩擦懸念から安全資産としても米国債に投資(避難)資金が集中する動きが強まりました。

そしてFRBの利下げ期待が年初から強まり、一時期1.50%を下回る米国債人気でありました。しかし、10月31日のFOMCの声明文での、「景気拡大を維持するために適切に行動する。」との文言が削除されたことから、利下げは当面行われないとの観測が強まりました。そして米中通商交渉で、米中の相互関税掛け合い合戦が収束の方向に収まるのではとの期待感が強まってきています。

現在1.90%前後の10年債です。リスク回避から、リスク志向の市場環境に変化してきているのではと推測できます。債券市場から資金をリスク商品である株式市場に移動させる動きが出ているのではと推測します。FOMCの利下げ打ち止め感を発端に、債券利回り下げ止まり、そして利回り上昇の動きになる可能性が強いのではと思います。米ダウ平均株価も史上最高値を狙う動きが強まっています。

ドル高傾向

為替市場でもドル高の動きが強まってきています。下記はドル/円の今年の動きを示しています。8月30日付当レポート(外国投資に為替レートで逆風が吹く環境!)では、ドル安による本邦投資家の運用難を為替面から指摘しています。それが、ここに来て順風が吹き始めてきているのではと思っています。

下記のグラフをご覧ください。緑線のトレンドラインを引いてみました。ドル高傾向が鮮明なようです。105円台を底値に110円方向に向かっているように見えます。

シカゴ先物取引の円建玉を見ると、8月~9月にかけて、FRBによる利下げが連続して行われるとの観測から、円ショートから円ロングにポジションを変更する動きが出ていました。

それが、10月初めから円ショートに再び傾け始めています。シカゴのヘッジファンドは長期的な相場観を持つ投資家です。ヘッジファンドも今後ドル金利が高い水準で推移することを見越して、ポジションを構築しているのではないかと推測します。

まとめ

ドル高で推移することは、本邦投資家には海外投資商品(外国株、外国債券、外国不動産)などに投資する良い機会となります。皆さんも少し、海外のリスク商品に投資することも選択肢の一つとして考えても良いのではと思います。

但し、米中通商交渉の行方、米中景気の行方、そしてグローバルな景気の行方には細心の注意を払いたいものです。そのヒントが再出現しましたら、当レポートで報告するようにします。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。