米金利上昇で新興国の悲鳴が聞こえてくる

米国が世界経済の中で一人勝ちのように筆者には映ります。米国は経済成長率つまり直近第2四半期GDP(国内総生産)速報値4.1%前期比年率と非常に良い数字です。

ドル金利が新興国の為替に大きな影響を

経済成長率と共にインフレ指標として注目される消費者物価指数は6月2.9%前年比、コア2.3%前年比と、FRB(米連邦準備制度理事会)のインフレ目標2.0%を大きく上回ってきていまして、金融市場は今年も利上げは少なくとも2回0.25%毎を予想しています。

更に来年以降も利上げセッションが続くと予想しています。現在の政策金利フェッド・ファンド・レート(FF Rate)の上限金利2.00%であり、再来年には最終的に3%以上の水準に軟着陸させることを目論んでいるように思います。

そして中国はやや不安材料が出てきている兆しがあり、第2四半期GDP:6.7%前年比とその成長率が停滞する予想も出ているようです。そんな中、米中貿易摩擦から大きく経済が成長する方向に向かわせることは難しいのではとの観測が強まっています。

米国経済成長の結果、ドル金利は上昇を続ける傾向にあります。長期金利指標米国債10年金利は現在2.97%と3%に近づく動きにあるようです。年末には3%を超える動きが定着してくるのではと筆者は見ています。

ドル金利高の結果、ドル高傾向を維持しているように思います。その結果、大きな負担になっているのが新興国経済。株式市場、債券市場そして為替市場でその下落が目立っています。特にその影響が大きいのがアルゼンチンとトルコです。

アルゼンチンの場合

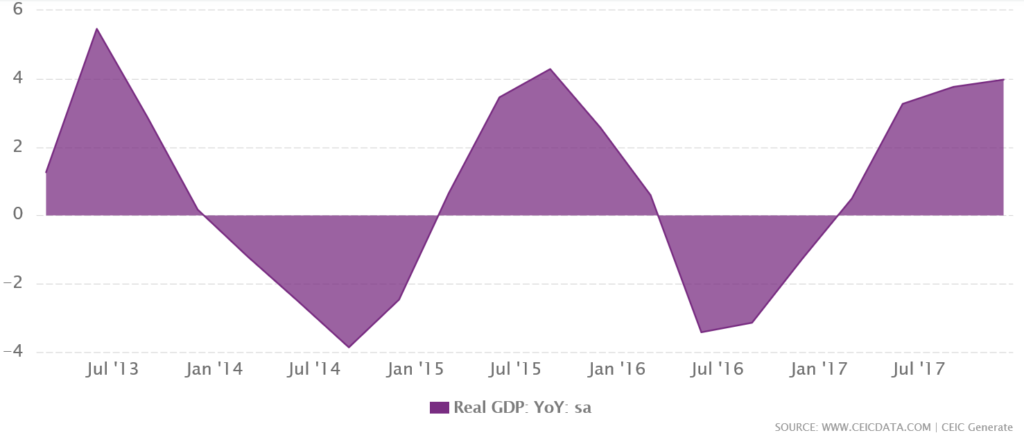

昨年まで上下の波の変動が大きな経済成長を示していました。下記のグラフ(出所:CEIDデータ社)は、2013年からの経済成長率を示しています。これを見ると、とんでもない経済成長率の過程を示していると言えます。

プラス成長とマイナス成長がほぼ2年毎に起きていて、昨年度のGDPは3.9%とプラス成長でした。それが今年度に入ると一転マイナス成長となってしまい4月-0.6%、5月-5.8%となっています。こんなことがどうして起きているのでしょうか。

それは米国の金融政策の結果のドル金利高、ドル高による影響のためです。現在アルゼンチンのインフレ率は30%、そしてドル高/アルゼンチンペソ安の結果、輸入品30%となっています。アルゼンチン中央銀行の政策金利は40%と、主要先進国ではあり得ない高金利となっています。

物価高を抑えたいアルゼンチン政府と中央銀行の意図がにじみ出ています。国内物価を抑えることが出来たとしても、アルゼンチンが国外から借り入れている資金の返済ができません。アルゼンチンペソは、今年4月に1ドル=20ペソの水準でしたが、7月には28ペソ水準と大幅にペソ安と急落しています。これでは為替と金利高のダブルパンチです。

困ったアルゼンチン政府は、500億ドルの融資をIMF(国際通貨基金)に要請し、受理されています。アルゼンチンとしても、IMFに公約している対GDP比で2017年度3.8%財政赤字を2020年までに均衡させる必要性があります。早急にインフレ率を低位で安定させ、経済成長率を上向かせる必要があるでしょう。

幸いペソ安で主力産業である牛肉輸出は恩恵を受けますので、中国がそのあたりに食指を動かしており、したたかさを見せています。アルゼンチンとしては国債利回り上昇が負担となっており、自転車操業的な融資を受けたくはなく、その金融手腕を問われることになります。

グラフの通り、2年後には経済急上昇となることを期待したいところですが、一投資家の立場としては、リスクは極めて高く心臓に悪いと感じます。長い投資期間でゆったりと構えないとこのような国債には投資できないでしょう。

トルコの場合

:

こちらも変動の激しい金利、そして為替相場となっています。そもそもトルコ金融危機は、エルドアン大統領の独裁体制が起因しているのではと思います。

6月の大統領選挙で支持基盤政党が過半数を獲得し、エルドアン大統領に政治経済で絶大な影響力を行使できる環境が整ってしまったことです。中央銀行の金融政策に対しても影響力を行使できることを察した投資家の間にはトルコから資金を引き揚げる行動をしているようです。

こちらは、米金利高の影響はアルゼンチンほどではないものの、ドル高の影響が色濃く出ています。為替を見ると、昨年7月時点では、1ドル=3.6トルコリラで推移していましたが、現在5トルコリラ近辺で推移しています。

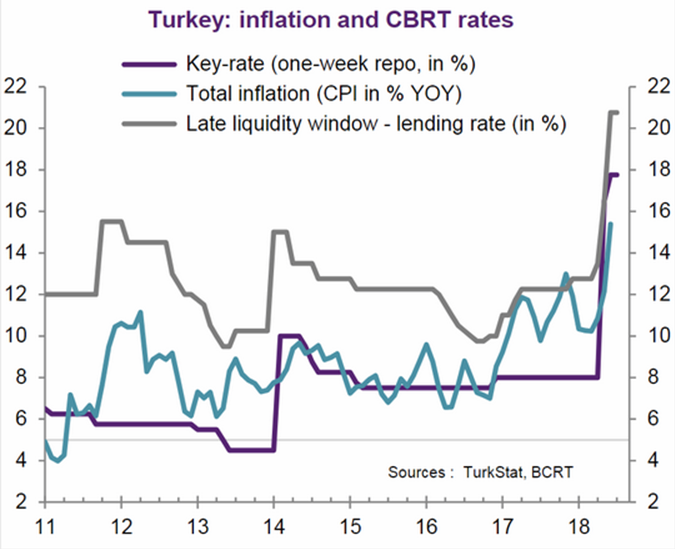

下記グラフ(出所:ウォールストリートジャーナル紙)をご覧ください。2011年から2018年までの金利、インフレの動きを示しています。今年に入って市中金利とインフレ率は急上昇の流れになっています。

昨年までのインフレ率は概ね8~10%の範囲内で推移していました。インフレ率は昨年12月12%でしたが、今年6月には15.4%になっています。その結果トルコ中央銀行の政策金利は現在17.75%となっています。

経済の動きは、GDPが昨年概ね5~8%の範囲内で推移しています。直近では今年第1四半期7.4%(前年比)と堅調な推移となっています。エルドアン大統領の独裁的な政権運営から今後、投資家の資金の引き揚げ、その結果経済の悪化につながる可能性は否定できません。

まとめ

:

アルゼンチンとトルコの経済、金利そして為替動向を見てきましたが、皆さんどのようにお感じになったことでしょうか?このような国の金融商品、つまり債券、株式、そして為替には躊躇するという方も多いのではと思います。筆者は躊躇します。

しかし逆に言えば、ハイリスク、ハイリターンとも言えます。長い目で見れば、目を見張るパフォーマンスになっているのかもしれません。債券で言えば、償還期間まで保有すれば、高利回りを享受できるかもしれません。現在が金利のピーク、そして将来下げを加速する。債券価格上昇の結果になるのかもしれません。そして債券投資には為替リスクが出てきます。

筆者は、一般的には新興国の経済は今後も上昇することが期待できるのではないかと思います。分析が肝要となります。過去の経済成長率、金利の動き(30年くらい単位)で見て、今後どのような動きになるか、債券保有期間の先の動きを想像してみましょう。

そして、政治体制も調べてみる必要があります。アルゼンチンでは政変が良く起こる歴史があります。そしてトルコではエルドアン政権が今後どのように推移するのか調べてみる必要があります。

そして国民性についても。理想的には、皆さんがその国に実際に出かけて見て、肌で感じることが一番ではないかと思います。その国の人たちと接して、その国をどのように感じているのか、将来に対して楽観的なのか、悲観的なのか。そして国に活気があるのかを実際に感じて投資に活かしたいものです。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。