オセアニア経済、現状は投資先としては不適格!

今回レポートではオセアニア諸国、つまりオーストラリアとニュージーランドの現在の経済状況と中央銀行の金融政策について解説したいと思います。

この両国は経済活動のかなりの部分を中国経済に依存しています。その結果、大きく影響を受けていることを示しています。

オーストラリア経済の現状

最近の豪経済は景気後退の兆しが出始めたのではと想起させる兆候が目白押しです。

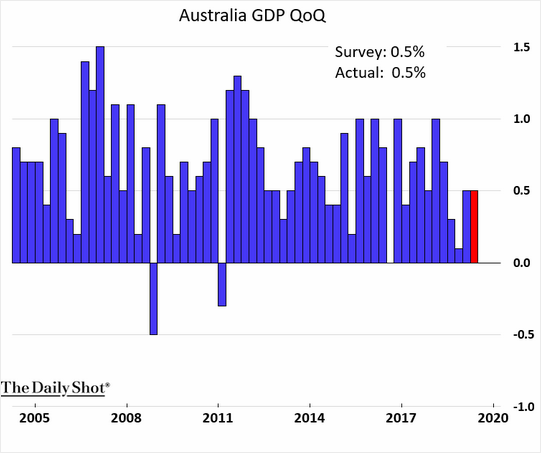

豪第2四半期GDP(国内総生産)0.5%前期比、1.4%前年比と先進国の中では比較的安定しているように見えます。しかしよく見ると、不景気風が吹き荒れる兆しが見られます。

下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は四半期ベース成長率を2005年から現在に至るまで示したものです。これを見ると2017年近辺までは1.0%前後の成長率を示していましたが、現在は0.5%成長が精一杯のようにも見えます。

それでは中身でどの部分が落ち込んでいるのか見てみましょう。

1:資源

特に鉄鉱石と石炭の輸出比重が大きく、特に対中貿易に大きく依然しています。従って中国の景気、特に鉄鉱石、石炭を原材料にした中国の製造業が落ち込むと、資源の輸入が縮小する可能性があります。

鉄鉱石価格をシカゴ先物取引の鉄鉱石価格の推移でみると、7月半ばまでは100ドルを超えていたのですが、8月以降100ドルを割り込み、現在は86ドル前後で推移しています。

中国9月製造業PMI:49.8と景気の分かれ目50を割り込んでいる現状です。中国製造業の景況感は悪化の傾向にあり、そのあおりから鉄鉱石の需要が落ち込み、豪からの輸入減少につながる可能性があります。

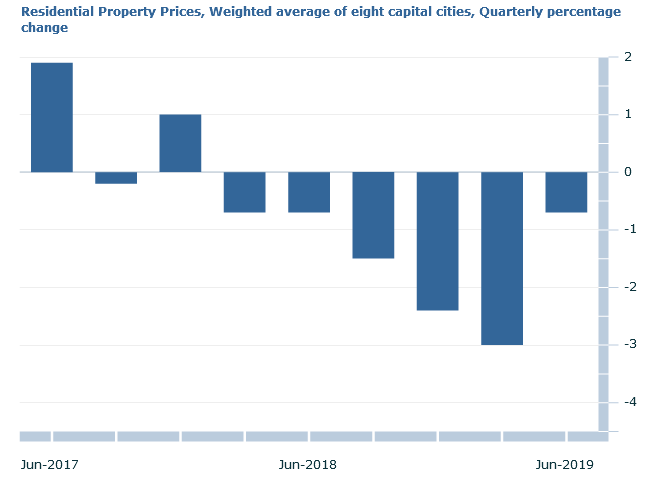

2:不動産価格

豪不動産価格が下落の一途と辿っています。下記グラフ(出所:豪経済統計局)は、四半期ベースの住宅不動産価格を2017年6月から示しています。これを見ると2018年以降マイナスの不動産価格となっています。

特に今年第1四半期には-3%となっています。豪不動産価格がマイナスで推移しているのには2つの要因があります。

一つ目は、鉄鉱石中心に輸出が振るわず、また昨年は製造業の主要産業である自動車、特に米自動車企業の撤退など悪材料から、消費マインドが冷え込んだこと。

二つ目には、中国人投資家の投資意欲が冷え込む結果となったことです。やはりここでも中国景気が先行き不透明なのが主要因です。また政治的にも豪政府が、外国の資本が国内不動産を購入することに対して不快感を示しています。

加えて、移住中国人が政治的にも力を持ち始めていることから従来からのオーストラリア人が嫌悪感を示していることも影響してきているのではないかと思います。

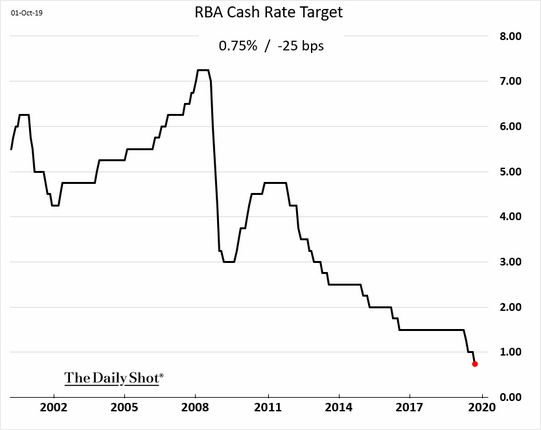

3:RBA(豪準備銀行)金融政策

鉄鉱石輸出に不安感があり、不動産価格のマイナス成長と豪経済に暗雲が漂い始めました。そこで動き始めたのがRBAです。

下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は政策金利(キャッシュ・レート)の動きを2002年から示したものです。

RBAのインフレ目標は2~3%のレンジ内で推移させることを最重要視しています。インフレ指標である消費者物価指数は今年第2四半期1.6%前年比と目標の2%には届いていません。

RBAは今年6月1日0.25%、7月2日0.25%、そして今月1日0.25%に引き下げを発表しました。今年前半の1.50%から0.75%と大幅に引き下げ、現在0.75%です。

景気浮揚を狙ったインフレ上昇を目指しているものと考えられ、ロウRBA総裁は「必要なら更に緩和的な金融政策をとる」とも明言しています。

景気指標を見ながら今年中に追加利下げがあり、最終的に0.50%と読むアナリストもいるようです。ひと頃高金利通貨と言われていた豪連邦債10年金利は現在0.90%前後です。年初は2.35%前後でしたから、利回りが大きく低下しています。

豪ドル投資には妙味なしか

年初筆者は豪連邦債が高利回りで推移しており、景気はしっかりしていると当レポートでは報告していましたが、予想が大きく外れてしまいました。

現在は米国債10年:1.60%を下回り、高金利通貨とは言えません。そのために、本邦投資家も豪ドル投資に消極的になりがちです。

その結果、豪ドル/円は現在72円前後で推移しています。こちらも6月上旬の76円前後から見ても豪ドル安に推移しており、豪ドル投資には妙味がありません。

RBAが今後も利下げ方針を示していることから見ても、豪ドルが大きく上昇するとは思えません。豪投資を再開する目安は、不動産指数の上昇、RBAの政策金利打ち止め感、豪連邦債利回り上昇と言えます。

ニュージーランド経済の現状

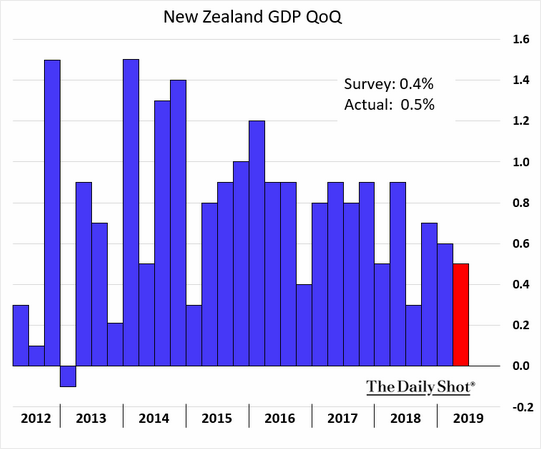

第2四半期GDPは0.5%前期比、2.1%前年比という現状です。下記グラフ(出所:ウォール・ストリート・ジャーナル紙)は四半期ベースの推移を示しています。

2018年以降は右肩下がりの低経済成長が続いています。米中貿易摩擦の悪影響が懸念されます。

ニュージーランドは酪農大国であり、中国への酪農製品の輸出の比率が大きい国です。

その様な状況の中で、乳業最大手フォンテラ社が、前期最大の赤字を計上しており、高コストの中国で運営している牧場などの売却を検討すると発表しました。

これは酪農業界に大きなインパクトを与え、そして経済全体に暗い影を落としています。

RBNZ(ニュージーランド準備銀行)のインフレ目標は1~3%です。そして現在のインフレ率つまり消費者物価指数は第2四半期:1.7%です。

RBNZはインフレ目標のミドルポイントの2%を下回っているとし、今年に入り政策金利(オフィシャル・キャッシュ・レート)を2度(5月8日:0.25%、8月7日:0.50%)引き下げ、現在は1.00%です。

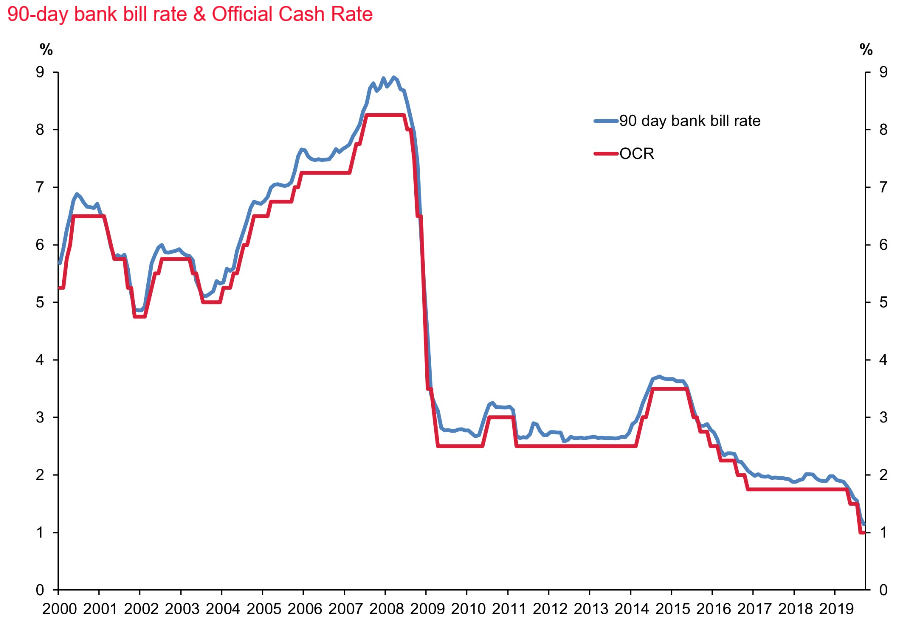

下記グラフ(出所:RBNZ)は2000年から現在までの政策金利を短期金利(90日物金利)の動きを示しています。大きく金利が下がっていることがお分かりかと思います。

中国の景気悪化懸念、グローバル経済の悪化懸念から、RBNZの先手に手を打っていると言えます。

RBNZ声明文では、景気を下支えインフレと雇用の目標を維持するために、必要であれば更なる財政及び金融刺激策の余地があるとして、追加利下げ実施を示唆しているようです。

ニュージーランド10年債金利も1.05%近辺で推移している現状です。年初には2.35%近辺を示していましたから、豪債同様に大幅利回り低下の動きとなっており、こちらも投資妙味は少ないと言えそうです。

まとめ

オセアニア諸国への投資には現在ネガティブなようです。

中国経済の状況、そしてオーストラリア不動産価格指数、ニュージーランドの酪農の現状、そしてRBA、RBNZの金融政策を注視し、景気後退の最終段階かどうか、景気浮揚が見え始めるかどうかを確認したいと思います。

当レポートでも報告したいと思っています。国の格付けが良いだけに、将来の投資先として選択肢のひとつには置いておきたいですね。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。