利下げに走る豪準備銀行、インド中銀!

世界中が注視する米中貿易通商交渉の行方が不透明ということで、世界経済には暗い影を与えています。

「中国、米国が風邪をひけば、グローバル経済が肺炎を起こす」という表現が当てはまるのではないでしょうか。そんな中で、6月に入り豪準備銀行(RBA)とインド中央銀行が相次いで政策金利の引き上げに踏み切りました。特に中国との貿易関係が深いオーストラリアを中心に解説したいと思います。

米中貿易摩擦

2018年の当レポートでは、「豪経済は中国の動向に大きく依存している貿易体質であるが、経済は好調を維持しており大きな後退はないでしょう。その結果、RBAは利下げに踏み切ることはなく、むしろ当時の米中央銀行FRBと共に利上げに踏み切る可能性もあるのではないでしょうか。」と解説していました。

しかし、米中貿易摩擦の激化によって豪経済も冷え込む可能性が出てきて、不動産価格が低迷している事実もあるようです。豪経済は、2四半期連続のマイナス成長を経験していない期間が110四半期となり、世界最長記録を更新し続けています。単純に4で割ると27.5となり約27年間連続して好景気を維持していることになります。

振り返ってみますと、2001年米国での同時多発テロ事件、2007~2008年リーマンショックなども、過度に影響を受けていないと言えます。そんな中で、今回の米中貿易摩擦の影響は避けられないようにも見えます。

住宅価格下落は海外からの投資が入りにくくなっていることが要因ではないかと推測でき、2018年から住宅価格が下落に転じています。中国が資本流出規制を実施し、また政府が金融機関にローン審査を厳格化したことが大きいと考えられます。

現在オーストラリア自由党率いるモリソン政権は、米中心の同盟関係を重視し、中国に対しては政治面で圧力を強める姿勢をとっているようです。中国からの過度の不動産投資には、安全保障上の理由から抑制する政策を打ち出しているように思います。その結果が海外からの不動産投資抑制、不動産下落へとつながっていると推測でき、特にシドニーを中心とした高級物件で不動産価格が著しいようです。

またオーストラリア国民の家計債務の対GDP(国内総生産)比率は121%と日本(57.4%)、米国(77.8%)よりも遥かに高い数字です。中国を筆頭とした海外投資家、国内投資家がこぞって不動産投資に走っていた実態が浮かび上がり、政府の金融機関ローン審査の厳格化の効果が次第に出てきている不動産価格下落ではなかろうかと思います。

消費者物価指数

それが、消費者物価指数に表れてきていると言えるでしょう。

下記グラフ(出所:豪統計局)は、2016年からの消費者物価指数の推移を示しています。2016年は例外ですが、2017~2018年にかけては2%前後の高い物価上昇率を示していました。

RBAのインフレ目標は2~3%であり、この範囲であれば目標を維持していることになりますが、今年に入り1.3%に急速に低下しています。これは、不動産価格の下落と、中国の景気悪化懸念の影響が出始めているのではと推測されます。

対中貿易依存が高く、特に鉄鉱石、石炭の輸出は総輸出額の8割を超えることから、中国の景況感を示すリトマス紙と言えます。中国の景気減速懸念から一次産業である鉄鉱石の輸出の需要が落ち込んだため、豪経済に不景気風をもたらすという連想が働き、その結果物価上昇率も落ち込んだようです。

政策金利

この動きに反応したRBAは、今回政策金利(キャッシュレート)を現行の1.50%から0.25%引き下げ1.25%としました。

ロウRBA総裁は、所得の伸びの鈍さと住宅価格下落による家計消費の見通しの弱さが豪経済のネックとなっていると指摘し、利下げにより失業率の低下を促し、インフレ目標の達成につながると述べました。

またいつものように、オーストラリア・ドルの下落は豪経済の成長につながるとして、中央銀行総裁としての通貨安の見解を示しています。

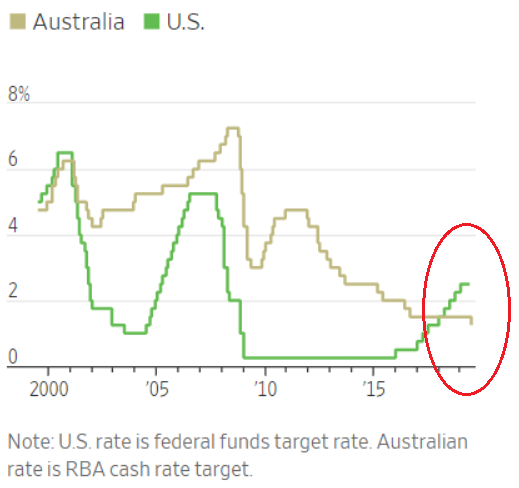

下記グラフ(出所:ウォールストリートジャーナル紙)は、RBA政策金利と米FRB(米連邦準備理事会)の政策金利(フェッド・ファンド・レート上限金利)の両方を対比したもので、2000年からの推移を示しています。

RBAは高金利通貨として2000年以降投資家には注目されていたことが如実に理解できるグラフです。薄茶色線(RBA)の政策金利が、緑線(FRB)を大きく上回っています。そして2016年からはFRBが利上げに転じ、2018年からは逆転しました。

グラフの赤丸部分参照いただきますと、高金利通貨としての豪ドル投資の魅力が薄れ米国に資金回帰していることが分かります。現在豪連邦債10年金利:1.45%と、米国債10年:2.08%と、魅力が薄れていると言えるのではないでしょうか。そんなことを反映した最近の豪ドル/米ドル(直近0.6970)の動きではないかと思います。

RBAとしては、FRBとの金利差があり、また米中通商交渉の行方が不透明であることから、豪経済が悪化する警戒を緩めることはありません。その結果、現在の政策金利1.25%を更に引き下げるのではないかという見解が市場関係者の間では一致しています。豪経済が急速に明るくなる材料に乏しい中、まだまだ緩和路線を続ける、つまり利下げを続けるのではと筆者は考えています。

インド中銀の利下げ

また手短にインド中銀の利下げについても解説しておきますと、先週政策金利を0.25%引き下げ5.75%としました。

新興国の一つであるインドは高い経済成長を続けていたのですが、ここに来てやはり米中通商摩擦の影響を受けました。サプライチェーンの役割を担っているようで景気減速が鮮明になって、今年第1四半期GDP:5.8%と、5年ぶりの低成長です。

中国の6%前半の成長と対比すると参考になります。

米国が利下げ観測、欧州(ECB)も利上げ延長の強力緩和路線維持、そして日本も低金利政策維持と、世界中に金融緩和路線が蔓延し始めています。

インドはハイテクIT産業の成長により所得が伸び、自動車の購入需要が増えていますが、減速傾向の予兆も出始めました。新興国の一角が崩れるようですと世界経済に与えるインパクトは大きいので、新興国株式市場への積極的投資には少し慎重になる必要があります。

少なくとも米中関係が今後通商・安全保障上の問題を含めて、落とし所を模索する方向になるまでは、注意を払うべきだと思います。

まとめ

今年前半を見る限りにおいては、これまでの高金利通貨投資の豪投資、そしてインドを中心とした新興国投資については、疑問符のつくところです。唯一債券投資利回りが低くなり、債券投資には妙味があるような展開となっていますが、利回り低下の動きで金利収入には多くを期待できないでいます。

ミドルリスク、ミドルリターンのクラウド商品に当面投資するのが賢明なように思う今日この頃です。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。