FOMC声明文からみるFF金利の打ち止め感

注目のFOMC(米連邦公開市場委員会)が今週開催されました。

昨年末の米株式市場の下落、米中貿易摩擦から、グローバル経済の落ち込み、とりわけ中国経済が後退局面にあるのではとの懸念、そして米国経済も後退局面に陥るのではと、いろいろと観測されている中での開催です。

今回は、FOMCの内容が前回からどのように変化したのか、そしてパウエルFRB(米連邦準備制度理事会)議長の発言内容を検証します。

また注目されていたバランスシートを正常化に向けた動きとの関係も見てみましょう。それにあわせて、金利はどのように動いているのかを読みたいと思います。

FOMC声明の内容とは

まずは、FOMC声明文から見ていきます。

はじめに、政策金利(フェッド・ファンド・レートFF Rate)は予想通り2.25~2.50%と据え置きとしました。これに関しては、前回12月のFOMCで0.25%利上げを実施したばかりでした。

さらに詳しく内容を見ましょう。

今回大きく注目される部分は、「FOMCは、世界経済・金融情勢やインフレ圧力の落ち着きを踏まえ、そうした成果をもたらす将来のFF Rateの誘導目標をどのように調節することが適切であるのか忍耐強く(be patient)判断する。」との記述部分です。

まどろこしい表現ですが、利上げには非常に慎重にあるべきだと、利上げにネガティブな印象を持たせました。様子見を決め込んだとも言えます。

前回は、「段階的にFF金利を引き上げることが、拡大する経済、強い雇用市場、FRBの2%のインフレ目標に近づくインフレに対する政策と一致する。」と記述されていましたので、これは金融政策の大きな方針転換と言えます。

確かに消費者物価指数は直近で2.2%前年比、筆者が注目しているPCEコア・デフレーター1.8%前年比と、FRBのインフレ目標前後に位置してます。

しかしこれは、米中貿易摩擦の結果、中国の景気後退観測、米ハイテク企業の業績悪化などが要因と言えます。

そのため今回、早めに市場にメッセージを発し、当面(今年中)は政策金利の引き上げを行わないという文言を声明文に盛り込んだのではないかと思います。

また、パウエル議長は記者会見の場で、「利上げの根拠はやや弱まった。将来の利上げに必要な大きな要因はインフレの可能性である。過度に高いインフレのリスクは減退した模様である。」とも語っています。

これにより、昨年以来、利上げは米経済を冷え込ませるというトランプ大統領からの政治的圧力はなかったということを示し、FRBは米連邦政府からは独立した機関であるという立場を堅持したのではないでしょうか。

金利の動き

それでは金利はどのように動いたのでしょうか。

10年米国債利回りは2.65%前後と、1月の平均利回り水準2.70~2.80%からは低下してきています。

そして短期金利先物では、3月限2.66%、6月限2.66%、9月限2.66%、12月限2.67%と、現在のFF金利を上回っているものの、仮に1回の利上げ0.25%実施となった場合の上限金利2.75%からは大きく低下してきています。

つまり、今年の利上げはないと言えるでしょう。

さらに来年の金利を見ると、3月限2.59%、6月限2.53%、9月限2.48%、12月限2.49%と総じて今年の金利水準よりも0.10%前後低くなってきています。

このことから来年は更に金利の打ち止め感が益々強まり、場合によっては、つまり景気後退局面が確認されれば、FRBは利下げというカードを切ってくる可能性が出てくるのではと筆者は考えています。

バランスシートの正常化

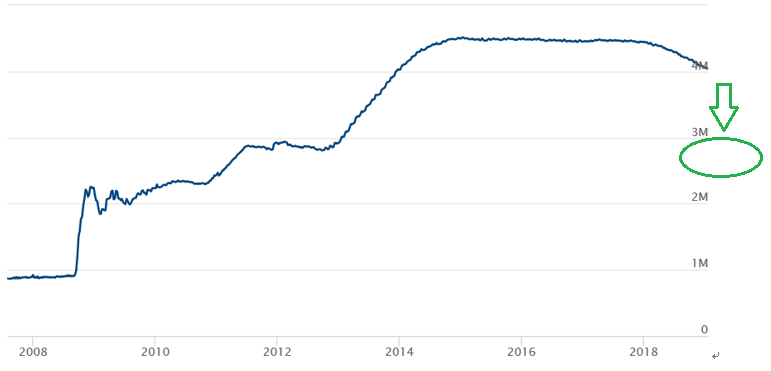

FRBへのもう一つの関心事は、バランスシートの正常化はどうするのかという点です。下記グラフ(出所:FRBホームページ)は、リーマンショック後のFRBが積み上げた資産状況を示しています。

リーマンショック前は約8,000億ドルでした。

しかし、リーマンショックでFRBは大量の流動性を供給し、その結果、米国債、MBS(住宅ローン担保証券)などを積み上げる結果となりました。

現在は概ね4兆ドルの資産状況となっています。

前回FOMCまでは、リーマンショック前のバランスシートに向けて、正常化つまり資産購入を縮小する動きにありました。毎月500億ドル(米国債300億ドル+MBS:200億ドル)資産購入し、この購入額を縮小する動きがあったのです。

しかし、景気後退局面になれば、市場への流動性供給という金融政策は欠かせません。

そこで浮上しているのが、縮小の度合いを弱めることです。

経済が好調に推移すれば、縮小の度合いを強め、供給を少なくするところですが、現在は景気後退局面に入る可能性があり、縮小度合いを弱めないといけません。

昨年パウエル議長は就任時にバランスシートを2.5~3兆ドルに減らすと語りました。(グラフではパウエル議長の当初の目標水準を緑の丸と矢印で示しています。)

当時は景気拡大局面であり、パウエル議長は縮小に前向きに思っていたのではと思います。

しかし現状を見ると、そのシナリオには狂いが生じていると言わざるをえません。

声明文ではバランスシートの正常化を修正する用意があると表現しており、記者会見でもパウエル議長は「当初予測より早期に資産縮小を停止する。」と明言しています。

次回FOMC以降では、利上げは当面実施しないことを確認するとともに、このバランスシート縮小の額を更に縮小することになるかに注目することになります。大きな景気後退局面に陥ることがないと確認されれば良いのですが、今年は不透明要因が多いと言えるのです。

このあたりは、今年のFOMCでの注目点として注意を払わないといけないでしょう。

株式市場と不動産市場

株式市場の動きとしては、ドル金利低下は米株式市場では好感をもって受け止められているようです。

金利低下によって企業の資金調達は金利負担が軽減され、ポジティブに働くと思います。

さらにこの先は、やはり米中貿易摩擦の進展状況に関心が集まるのではないかと推察されます。

トランプ大統領が設定した米中貿易交渉で進展がないと、3月には新たな関税が中国製品に課されることになります。

金利低下が株式市場を支えるのではと思われますが、それ以上に外部要因による株式市場の下落リスクがあると言えるのです。

不動産市場ではどうでしょうか?

FRBに金利打ち止め感が出てくると、当然不動産ローン金利も低下の動きとなるのではと筆者は考えています。

現在米住宅ローン金利30年物は5.0%台に位置し、長期債指標金利10年米国債は3%を上回る金利水準は現在想定できない動きとなっています。

このことを考えても30年住宅金利もこの先下がる動きになるのではと思います。

昨年は金利高が米住宅購入意欲を削いでいた状況にありました。住宅関連指標も最近は芳しい数字ではありません。

そんな住宅市場環境にはFRBの金利打ち止め感がカンフル剤となるのではないかと思います。

引き続き好調で推移する米不動産市場を期待したいですね。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。