ドル金利イールドカーブのフラットニング化と今後の見通し

前回のレポートでは、原油・商品相場にも注目し、株式、金利債券市場の参考にしましょうと記述しました。

しかし、その記述とほぼ同じくして、大きく金利・債券市場が動いてしまいました。

そこで、今回は現在の金利・債券市場の現状を説明してみたいと思います。

ドル金利イールドカーブの推移

結論をまず申しますと、ドル金利イールドカーブはフラットニングが著しく進んでいると言えます。

イールドカーブ(yield curve)とは、利回り曲線のことを指します。これに注目すると、期近の短期金利から1年、2年、5年、10年、そして30年債券の利回りを曲線として見ることができます。この線がフラットニング(flattening)、つまり平坦化しているのです。

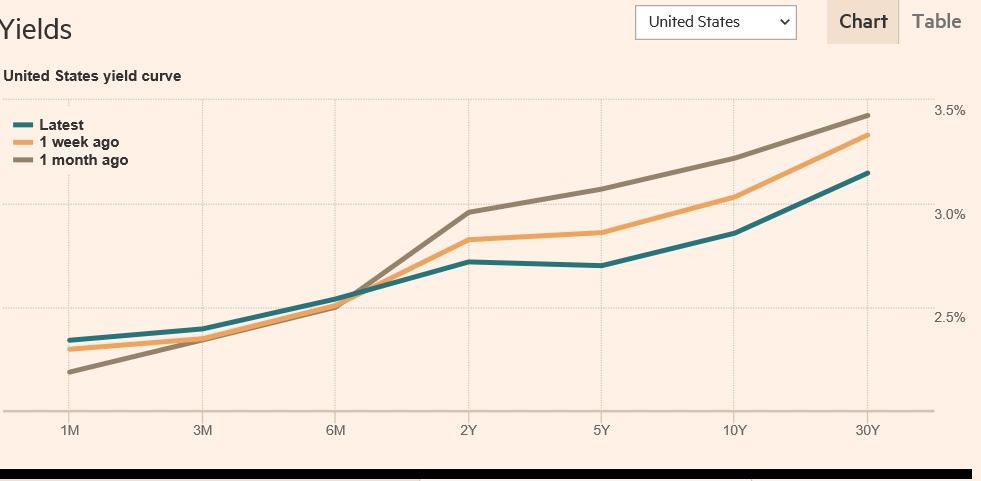

下記グラフ(出所:フィナンシャル・タイムズ紙)のグラフをご覧ください。

こちらには、1か月から30年までのドルのイールドカーブが描かれています。

1か月前(茶色)のイールドカーブが一番スティープニング(steepening)している、即ち曲線が一番立っており、急こう配になっています。これは、短期金利が低く、長期金利利回りが高いことを示しています。

長期金利が高いのは、米国の景気状態が良く、今後も想定通りに金利上昇が必然的に追いかけてくるという発想が元になっています。債券利回り上昇は、債券を売却し、リスク商品つまり株式市場に資金移動をさせる投資家の行動を意味しているのです。

一方で、短期金利については1か月前の時点では12月にもFRB(米連邦準備理事会)が利上げに踏み切り、来年も利上げ方針を継続するのではと思われていたため、1ヶ月金利は利回り上昇の余地を大きく残す状態にありました。

しかし、1ヶ月後のグラフを確認すると、金利相場観を大きく変更するイールドカーブに激変しています。

1週間前のイールドカーブ(オレンジ色)、そして現在のイールドカーブ(深緑色)は、1ヶ月前のイールドカーブと比べると大きく下げており、こう配が平たん化してきている、つまりフラットに変化しているのです。

このことから、現状では金利に逆回転の動きが掛かっていると言えるのですが、実はこの解釈が重要なのです。

長期金利が10年債で見ると3%超から3%以下の水準に急低下している、これは米国の経済が次第に景気停滞に陥るとではとの観測が強まってきていることを意味します。

そして6ヶ月と1年の間で金利の上昇度合いが交差していますが、これは交差点が更に前に位置するか、それとも後ずれするのかにも注意する必要があるのです。そこにはFRBの利上げ時期との関連があり、またヒントとなります。

金利低下の要因

様々な金利低下の要因は、主に次の2つに色分けされます。

まず注目するのが、経済指標で悪い数字が散見されはじめたことです。

米第3四半期GDP(国内総生産)改定値は3.5%と良い数字です。しかし、住宅関連指標、自動車販売額などを見ると、悪い数字が出てきているように筆者は思います。

また、NYダウ平均に代表される株価が変調状況に陥る危険性を投資家は敏感に察知し、リスク回避行動として株価を売却し、安全資産である債券市場に資金移動をする行動に出てきています。今後は現金資産、つまりMMF(マネーマーケットファンド)に移す行動も相当に出てくると推測します。

また、世界的に見ると米中貿易摩擦の問題が大きいのではないでしょうか。

現在、米中双方が関税を課す応酬となってきています。先々週の米中首脳会議では、米国は来年1月追加関税を引き上げる制裁措置を一時的に見送り、知的財産権の侵害などの対応で90日以内に合意できなければ、関税を引き上げるとして、米中間は一時的休戦模様となりました。

しかし状況が悪いことに、中国IT企業の雄・ファーウェイの副会長がカナダで逮捕されたことで、米中貿易摩擦、さらに米中の将来の覇権争いの懸念が強まりました。

金融市場が一層悲観的になり、投資家が一斉にリスク回避措置に動いたことで、長期金利は一層利回り低下の動きになりました。

長期金利は、今後もリスク回避の動きが続くと利回り上昇の動きは抑えられます。そしてこの先、米国企業の減税効果からリパトリ(資金回帰)という要因が続くと、更に債券購入意欲が強まるでしょう。

その意味では、現時点では10年債で言うと、3.50%に達することは妄想のように映るのではないかと考察されるのです。

短期金利の動きと株式

では、短期金利の動きはどうでしょうか?

FRBが今月利上げに踏み切ることは、前段で説明しました。しかし、株式市場の混乱、米中貿易摩擦の深刻化によって、これまで予想されていた利上げのサイクルの終了が早くなるのではとの考察が強まっています。

ドル短期金利先物3月限では、11月初旬では2.75%前後、そして直近では2.80%の示現となっています。これは、FEBの政策金利FF金利の上限が今月0.25%引き上げられて2.50%となることを前提に、来年早々にも更に0.25%の上昇を予想した動きと言えます。

しかし、一方では上昇幅を急速に縮めていると見ることもできます。

短期金利先物や短い債券は利回り上昇の動きを継続していますが、その上昇スピードが弱まっていると言えるのです。

これについてメディアでは、長短金利が逆転しているとも報道しており、ウォールストリートジャーナル紙のフェドウォチャーでは、来年以降は様子見を検討、利上げペース減速かとの見通し記事まで書いています。

短期金利先物だけの利回り変化を見ると、2019年2.8~2.9%、2020年2.7~2.8%、2021年2.7%~2.8%の動きとなっており、短期金利は20年以降上昇しないシナリオを短期金利ディーラーは描いているようです。

そんなことから、景気が更に悪化すると、FRBは利下げ実施も選択肢に描くことになるのかもしれません。

ここまでを前提に、株式市場の動きを見通してみましょう。

債券利回りが上昇しないということからは、住宅金利の下落、企業の資金調達で金利上昇負担が減退といったメリットの部分がそのうち脚光を浴びるのではないかと予想します。

景気は循環的にサイクルを示します。悪くなると金利低下のメリットを享受し、そしてそれが起爆剤となり、景気回復の動きとなるのです。

数年先の短期金利先物には大きく下げる動きはなく、健全な株式市場の調整、そして上昇を繰り返す動きではないかと思います。

少なくとも大きく一方的な暴落局面は避けられるのではないかと、筆者は楽観的に予想しています。

さいごに

循環的な株価の動きは投資家にとっては、恐怖心との背中合わせとなります。チャート上の上値、下値を的確に見通すのは至難の業のように筆者も思います。

「タイ焼きの頭と尻尾はくれてやれ」という相場格言があります。胴体の太い部分だけ美味しくいただければそれでよしということです。

そこそこ、程よい利益を頂き、心理的に良好な状況を維持する。リスクのある市場環境からは一時的撤退しても良いのではないでしょうか。

その意味では、ディフォルトリスクが少なく、ミドルリスク、ミドルリターンの5~6%を狙ったクラウドファンド商品は、現在の金融状況下では一番の最適投資商品のように筆者は思います。投資家のポートフォリオに多く組み入れたい金融商品です。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。