ガソリン高騰から見る、原油を巡る地政リスク

今年になってじわりじわりとガソリン価格が上昇してきていることに皆さんは気づかれているのではと思います。

ガソリン価格の高騰の裏には?

私の住むさいたま市周辺では、ガソリンの価格は135円/ℓ近辺で推移しています。

年初は120円/ℓ台であったかと記憶しています。全国平均で調べて見たら、今日時点で141.3円と出ていました。

ガソリン価格が上昇しているということは、原油価格が上昇しているということ。為替は年初の113円台から3月下旬には104円台をつけ、そして現在ドル戻り歩調の中109円台で推移しています。

円高は輸入コストが低くなり、ガソリン価格が安くなるはずです。反対に最近のドル高でガソリン価格が上昇する傾向にあると言えます。

為替要因もありますが、ガソリンの原材料である原油価格そのものが上昇している理由を見ましょう。

原油を巡る各国の経済事情

原油価格はOPEC(石油輸出国機構)の交渉度合い、そして世界の消費動向に大きく関わっています。

OPECでの交渉は、大きな原油産出国でありまた、政治的に対立しているサウジアラビアとイランとの対立が価格動向に影響を与えます。

生産調整をして価格を安定させたいサウジアラビアと、国内の市場を開放する方向にあるイランは石油を増産することで、外貨を獲得し、国を豊かにしたい思惑が衝突するようです。

そしてそこに非加盟国であるロシアの存在が絡んできます。ロシアの外貨獲得に原油が占める割合は非常に高く、ロシアとしても高い原油価格を維持したいという思惑があります。

いろいろな思惑が複雑に絡んでいるOPEC総会の最近の議論。そして、そこに世界の景気動向、とりわけ米国のガソリン消費と原油価格動向にも注意しないといけません。

米国はオバマ政権時代からシェールオイル・ガス生産では世界の市場をリードしていました。景気循環で良い景気状態が続いていれば、ガソリン消費増大の原油高となります。

米国は過去10年間リーマンショックの後遺症から立ち直り、ここ数年は良い景気状態が続いています。消費性向が強く、自動車販売も好調、その結果、ガソリン需要が増大、その結果の原油高となっています。

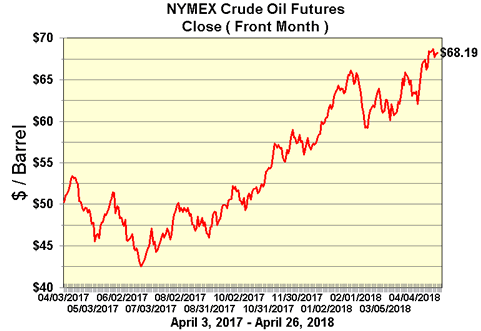

シェールオイル・ガスの掘削会社の採算では、原油価格が50~60ドル/1バレルで推移すれば採算が取れると言われています。下記グラフ(出所:NYMEX)は原油価格(一般的指標WTIとほぼ同水準)の過去1年間の推移を示しています。

これを見ると昨年夏頃には45~50ドルの間に低迷していましたが、秋頃からは右肩上がりのチャートを示しています。

政治的思惑の鎮静化、米国を中心とし、そして中国の「新常態」の経済成長から、世界的に原油需要が伸びている結果ではないかと筆者は判断します。

一気に100ドル方向に向かうとは思いませんが、原油需要の強まりから、今後とも堅調に推移するのではないかと思います。

高騰しているのは原油だけではなく・・・?

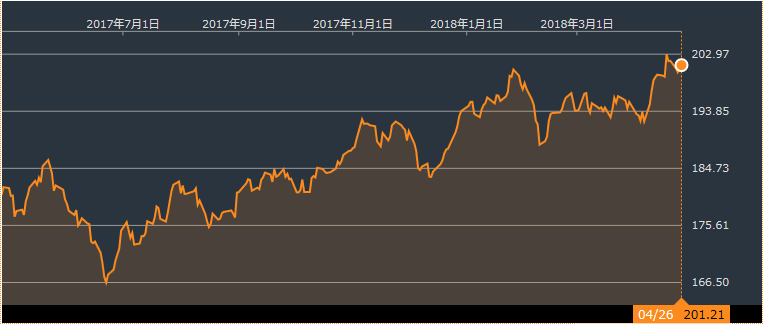

それでは原油を含めた商品相場を見ましょう。下記のグラフ(出所:Bloomberg)はCRB指数の過去1年間の推移を示しています。

CRB指数とは、1957年に米commodity Research Bureau社が開発した全般的な商品相場の指数として、これまで金融市場で指数として利用されてきました。

原油、金など貴金属、穀物、食肉、トウモロコシ、砂糖など28種類の商品を組み込んでいます。現在はロイター/ジェフリーズCRB指数との名称で使われています。

現在200を超える水準に位置していますが、こちらも昨年7月に166.5の最安値をつけ、原油価格同様の右肩上がりのチャートを描いています。

原油を含めた商品相場が、インフレ懸念を増幅する要素になっていると言えます。

ガソリン価格が上昇、そして貴金属、穀物、食肉が上昇しているということは、米国の消費拡大傾向が継続しており、これらの商品への需要が増幅してきていることを意味します。

つまり、商品相場上昇は、インフレ懸念に火をつけて、金利上昇のリスクを孕んでいると言えます。

地政学リスク低減というFRBの追い風

この金利上昇は、これまでデフレ懸念で苦慮していたFRB(米連邦準備理事会)の心配を和らげます。

イエレン前FRB議長は、インフレ目標2%に一向に上向かない金利に対して、中立金利という用語を持ち出して、理解が難しいと訴えていました。

しかしここに来て、本来の金利の動きに、商品相場上昇がアシストしているように筆者は思えてなりません。

商品相場全般が上昇して、その結果の長短金利の上昇局面になってきているのではないかと思います。

最近では、朝鮮半島情勢の緊張緩和と言う地政学リスクの緩和などによる要因も加わってきているのではと思います。

地政学リスクが高まると、投資家の資金は安全資産へと向かいます。当然一番安全な資産運用先は国債市場と言えます。

現在でその債券相場から次第に移動させ、リスク資産に投資する投資家スタンスではないかと思います。

下記は米国債10年のグラフ(出所:ウォール・ストリート・ジャーナル紙)です。現在は3.0%前後にまで利回り上昇してきているようです。

下記グラフと、前段で示した原油、CRB指数のそれぞれのグラフが見事に一致しています。

即ち、景気動向を示す重要な要素であるガソリンの需要が上昇し、そして消費財の材料、そして食料など全般的に価格上昇が顕著になってきていると言えます。

従って、FRBは中立金利を持ち出すもなく、現在は着実にインフレ目標2%に近づきつつある過程にあり、自然体で利上げセッションという金融政策を実行しつつあるのではと筆者は考えます。

現在のFF金利の誘導目標の上限金利は1.75%です。商品相場が大きく落ち込むことがないと考えると、年末までに更に0.25%毎の利上げが3回行われ、FF金利が2.50%にまで引き上げられると考えるのが素直なようです。

2つの懸念材料があるものの

それでは商品相場でどのような理由で落ち込むことが考えられるのでしょうか。

一つ目は先程説明したように、一つには、地政学リスクの高まり。産油国の利害関係で、原油増産を巡る議論の行方があります。イランを巡る米国、サウジアラビア、そしてイスラエルとの対立には注意する必要がありそうです。

二つ目の要素は、世界経済の落ち込みです。金利上昇が企業の設備投資に悪影響を与え、その結果生産の落ち込み、そして消費者の財布の紐が固くなる負の経済の循環です。

NY株価が大幅に下落するなどのリスクがありますが、少なくともこの先1~2年に限って言えば、そのリスクはないのではと思います。

商品相場の上昇は健全な金利上昇の有力なアシスト材料であり、ポジティブに考えたいところです。

前段で説明したようなネガティブな事象が起こらない限り、株式市場などのキャピタルゲイン狙いの金融商品は、健全な上昇を示すのではないかと筆者は楽観的になってきています。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。