FRB:波乱の政治経済混乱をよそに予想通りの利上げ!

FRB(米連邦準備理事会)は3月21日に予定通り利上げに踏み切りました。フェッド・ファンド・レート(FF Rate)誘導目標を0.25%引き上げ、1.50~1.75%としました。上限金利が指標になりますから1.75%と記憶しておきましょう。

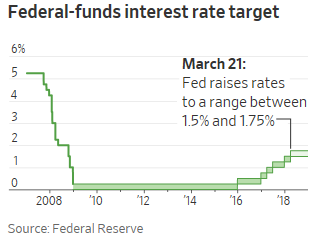

下記のグラフ(出所:ウォール・ストリート・ジャーナル紙)は過去10年のFF Rateの動きを示しています。

2008年当時のリーマンショックの影響が大きい金融市場が混乱していた時代には、一気に5%台から0.25%まで急速に利下げに踏み切りました。そして2016年からは、経済回復が顕著であり、物価もデフレ脱出となり、利上げに踏み切りました。去年は3月、6月そして12月にそれぞれ0.25%の引き上げを実施し、そしてその流れの一環で今回の0.25%の利上げと言うことになります。そして、その流れを今後も受け継ぐことになります。

市場の関心事は、この流れがどの時点まで続くのか!そしてそのスピードは速いのか、遅いのか?それでは、パウエル新議長率いるFRBのメンバーはどのように予想しているのか見てみましょう。

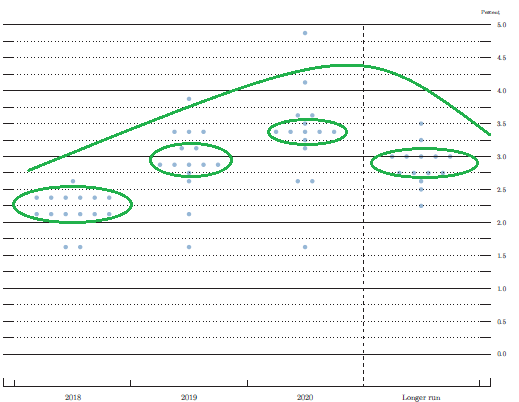

下記の図(出所:FRB)は理事会出席メンバーのFF Rateの各年の予想を示しています。

これを見ると、今年は、FF Rateの上限を2.25~2.50%に集中しているようです。(緑丸部分を参照)つまり、今年は今後3回もしくは2回の利上げを予想している。後程、順調に利上げが進むのか、それとも止まるリスクがあるのかどうか検証してみたい。そして来年は、3%前後を予想している。つまり来年も0.25%毎の利上げが2回から3回予想される。そして2020年には3.25%~3.50%まで引き上げを予想している。つまり、経済成長が順調に進み、何ら経済・金融の混乱が起こらないとの想定の下、インフレ率が右肩上がりに上昇すると予想している。そして長期的には2.75%~3.00%のFF Rateを予想しているようです。つまり2020年前後に経済のピークを迎え、その後、経済の減速感が出てくるのではとのシナリオをFRBメンバーは描いています。このシナリオが基本であり、今後景気動向を占う場合のたたき台になると言えます。

今回の声明文は、イエレン前議長からパウエル新議長への引継ぎ時期であり、金融政策方針はイエレン前議長の方針を修正しないで原稿が書かれたと言えます。それには、量的緩和政策縮小についての部分は省かれていました。前回までの声明文では、去年10月から開始した量的緩和縮小については、最終的には月額500億ドルまで引き上げるとしていました。次回以降、その内容について、パウエル議長主導の下、詳細な内容について記述されると思います。

経済状況については、概ね良好な表現で取りまとめてある。そして経済成長については、今年が2.8%、来年が2.4%であり、前回の2.5%、2.1%成長からそれぞれ上方修正されている。インフレ率については、2.0%のインフレ目標に対して、2月消費者物価指数2.2%前年比、コア1.8%前年比と、概ね目標インフレ率に近い数字である。但し、FRBの重視する2月PCEコアデフレーター1.6%前年比と、まだ目標には到達していない。このまま順調に経済成長、そしてインフレ率が上昇傾向を続ければ、今年2回か3回の利上げには踏み切るのではと思います。議長の記者会見が行われる理事会で利上げが実施される傾向を考えると、6月、9月、12月に行われると考えるのが素直な考えのようです。それでは、それを阻害する要因は何かを考えてみたい。

それにはトランプ大統領の経済政策、とりわけ財政政策と貿易政策に大きく関わってくるのではと思います。

【財政政策】

トランプ政権は連邦法人税を35%から21%に引下げ、結果10年間で1.5兆ドルの巨額減税を実施することになりました。減税措置で米連邦政府は歳入が減少することになります。この間に経済成長を促進することで、自然増収と言うことは目論んでいるとは思いますが、ある程度、国債発行することで歳入減の穴埋めをしないのではと思います。そうなると、FRBは国債発行の購入先として受け皿を引き受けざるを得ません。量的緩和縮小の一環で、国債購入を縮小している中での、財務省の国債発行とは相反する行動のように思います。このために、ひょっとして今回の声明文では敢えて、量的緩和縮小の記述を省いたとも、筆者は訝ります。FRBは引き続き、ある程度の量の国債は購入せざるを得ない立場にはあるように思います。そしてそれを怠ることは、急速に金利上昇の一因になるのではと危惧をしています。折しも、中国との貿易戦争懸念が発生しているようであり、もしも中国が米国債購入を縮小するようなことになると、更に一段と金利上昇のスピードが速くなるのではとの観測が出てくるのではと思います。

【貿易政策】

トランプ政権は、また突然の貿易戦争を布告するかの発表をしました。輸入する鉄鉱石とアルミにそれぞれ課税する。そして対中貿易では、情報通信機器など最先端分野での中国製品に25%の関税を課すとして、最大600億ドル規模(約6兆円強)になると予想されます。対鉄鉱石、アルミについては、安全保障上の問題として国防産業保護を名目としている。そして知的財産侵害もその課税目的としている。米国の貿易赤字に中国が占める割合は、半分以上を占めており、今後も増える見通しです。数字的にも年3,000億ドル規模であり、1,000億ドル規模の削減を目指すとしています。選挙公約の一つとして米国ファーストの公約を果たす意味もあり、中国との貿易収支改善は至上命題とも言えます。多分に11月の中間選挙を意識した公約であるとも言えます。中国も対抗措置を発表することになりますが、農産物など30億ドル規模と小規模と言えます。トランプ大統領に対して、大人の対応をしている当面の中国政府の反応と言えます。その意味では、まだまだ交渉の余地を残しており、本格的な貿易戦争は避けることができるのではと思います。あくまでも最初に条件を提示しており、今後取引(ディール)に動くトランプ流ではないかと思います。

このようなトランプ流の経済政策、そして北朝鮮問題を中心とした国際政治政策に対して、国際金融市場は混乱の様相を示しており、今後も波乱含みで推移する。FRBの順調すぎる金融政策の下、トランプ政権の経済運営が阻害要因になり得る可能性があります。そして利上げのスピードを弱める可能性があるのではと思います。それは結果的に素直に上昇しないグローバルな株式市場として表れてきます。リスク回避行動がしばしば現れる世界の投資家の行動であり、ミドルリスク、ミドルリターンな投資商品に益々重要視されることになるのではと思います。

«記事作成ライター:水谷文雄»

国際金融市場に精通するInvestment Banker。

スイス銀行(現UBS銀行)にて20年余に亘り外国為替および金利・債券市場部門で活躍、

外銀を知り尽くす国際金融のプロフェショナル。新興の外国銀行(中国信託商業銀行 )の

東京支店開設準備に参画しディーリング・ルームの開設を手掛ける。

プライベートではスペインとの関わりを深く持つ文化人でもあり、

スペインと日本との文化・経済交流を夢見るロマンティスト。